Как работает грейс-период

Как не платить проценты по кредитке

Пользуясь кредиткой, не обязательно платить проценты. Если вернуть сумму задолженности в грейс-период , картой можно пользоваться бесплатно. Расскажем, что делать, чтобы никогда не платить проценты.

Грейс-период — синоним беспроцентного периода. Это время, в течение которого можно погасить долг за покупки без процентов. Благодаря этому можно пользоваться кредиткой в пределах установленного лимита и никогда не платить за использование кредитных денег.

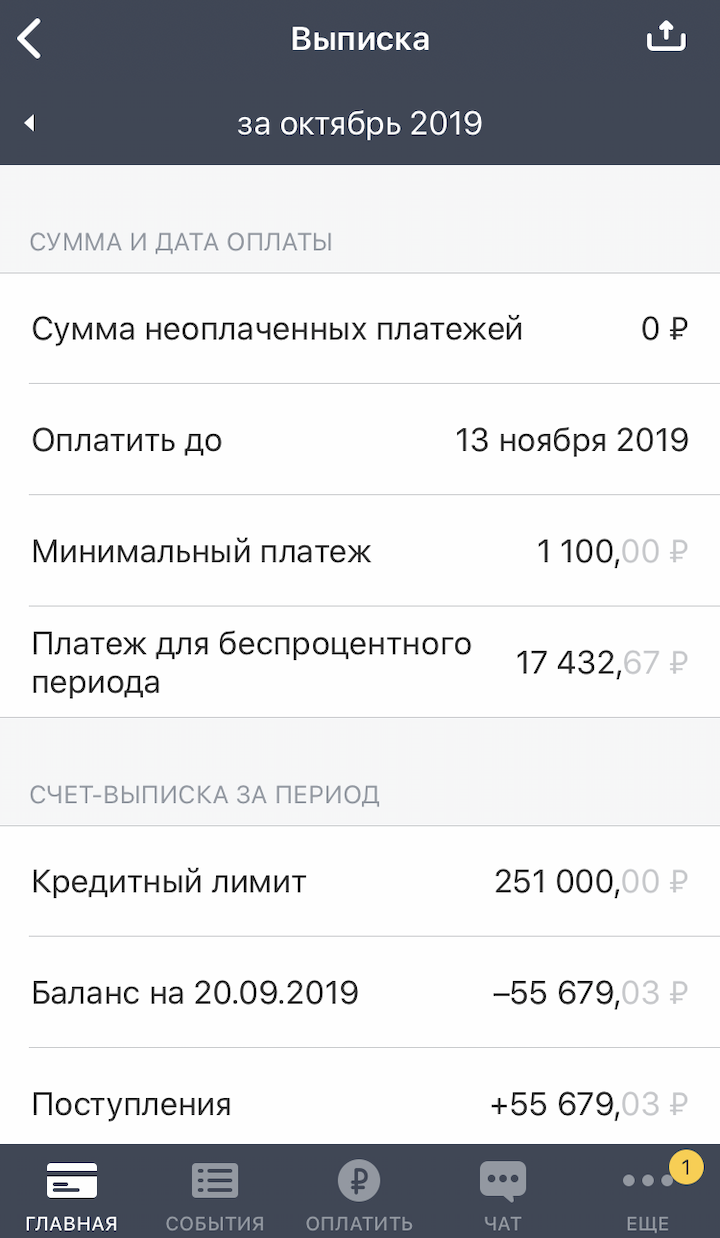

Отличия льготного периода от расчетного. Раз в месяц банк присылает выписку — документ, в котором фиксируется задолженность по кредитке. Месяц между выписками — расчетный период. В течение него вы расплачиваетесь кредиткой за покупки.

Льготный период — срок, в течение которого необходимо погасить долг, чтобы банк не начислил проценты.

Чтобы воспользоваться грейс-периодом , достаточно расплатиться кредиткой и вернуть сумму долга до определенной даты. Сумма долга и дата, до которой нужно этот долг вернуть, обычно указана в выписке банка. Грейс-период есть почти у всех кредитных карт, но его условия разнятся. Расскажем про основные моменты, которые стоит учесть при использовании беспроцентного периода.

В некоторых банках в грейс-период проценты тоже начисляются, но гораздо ниже обычной ставки. Это встречается редко, поэтому о таких условиях в статье рассказывать не будем.

Какие операции попадают под грейс-период

Каждый банк сам определяет, на что действует беспроцентный период. Обычно это только покупки и безналичные платежи.

Действует ли грейс-период при снятии наличных. Грейс-период чаще всего не распространяется на снятие наличных и переводы на карту, в том числе свою карту того же банка. Если снять деньги в банкомате или перевести другу на день рождения, банк возьмет комиссию и сразу начнет начислять проценты по повышенной ставке — льготного периода нет.

При погашении долга банк сначала погашает покупки, а снятия наличных — в последнюю очередь. Чтобы перестать платить проценты за снятие, придется погасить весь долг.

Например, вы потратили по кредитке 50 000 Р и перед датой платежа собирались погасить всю сумму долга. Потом сняли 1000 Р на случайную покупку в переходе и теперь платите проценты с этой суммы. Просто вернуть 1000 Р не получится: чтобы не платить проценты, надо погасить весь долг — 51 000 Р , комиссию и начисленные проценты.

Если вам нужна крупная сумма наличных, лучше оформить кредит — так проценты и переплата по ним будут ниже, а деньги с карты можно снять в любом банкомате.

Некоторые банки предлагают беспроцентный период и для снятия наличных. Если для вас это принципиальное требование, выбирайте карты с подобными условиями. Но в таком случае вы не сможете зарабатывать кэшбэк и бонусы за безналичные покупки, и выгода от использования кредитки будет ниже.

Оплата минимального платежа

В конце каждого расчетного периода надо вовремя внести минимальный платеж — часть долга, которую необходимо вносить ежемесячно, чтобы банк не начислил штраф. Обычно он составляет от 5% до 8% от суммы задолженности.

Например, вы купили подарок за 10 000 Р . Чтобы грейс-период не закончился с датой платежа по нему, в конце расчетного периода вы должны внести 800 Р — 8% от суммы покупки.

Если пропустить оплату минимального платежа, банк решит, что условия грейс-периода не выполнены, и начислит штраф за неуплату минимального платежа и проценты по долгу. В следующий раз воспользоваться грейс-периодом можно будет только после уплаты всего долга.

Если вовремя не погасить долг по выписке, нужно внести сумму долга и сумму начисленных процентов — так перестанут начисляться проценты.

Иногда люди открывают несколько кредиток с грейс-периодом на снятие наличных, чтобы перебрасывать деньги с одной на другую и получить бесконечный беспроцентный период. Это не работает: все равно придется платить за обслуживание, вносить минимальные платежи и когда-нибудь вернуть всю сумму задолженности.

Длительность грейс-периода

В разных банках длительность грейс-периода разная. Чаще всего беспроцентный период длится от 50 до 55, иногда — до 100—120 дней и больше. По кредитным картам Тинькофф-банка грейс-период составляет в среднем 55 дней.

Виды грейс-периодов

Есть три основных вида беспроцентного периода. Чтобы узнать, какой из них предлагает банк, смотрите кредитный договор.

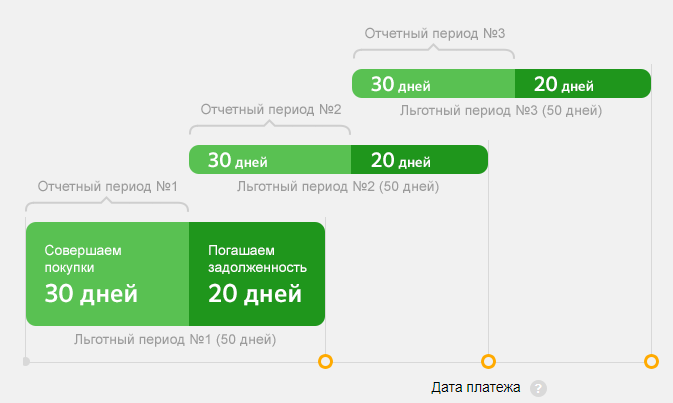

Грейс-период на основе расчетного периода встречается чаще всего. Он делится на два этапа: расчетный и платежный. В первом — вы тратите деньги, во втором — погашаете долг за первый этап.

Это работает так. Вы расплачиваетесь кредиткой, а банк в конце расчетного периода подсчитывает, сколько денег вы ему должны, и присылает выписку. В ней указаны дата и сумма платежа для беспроцентного периода. Если будете вовремя вносить платежи, сможете пользоваться деньгами банка бесплатно.

Продолжительность льготного периода по каждой конкретной покупке зависит от того, в какой день расчетного периода вы воспользовались картой.

Например, в банке платежный срок — 25 дней после окончания расчетного периода. То есть первый месяц после выписки вы можете тратить кредитные средства, а в течение следующих 25 дней должны вернуть их банку. Если выполнить это условие, процентов не будет.

Вот вы получили выписку 15 марта, а 20 марта оплатили кредиткой новый смартфон. Чтобы не платить проценты за эту покупку, вы должны погасить задолженность до 8 мая — через 50 дней.

Фактически в этом случае беспроцентный период для всей суммы задолженности — 25 дней. Но для конкретной покупки, если совершить ее в первый день после выписки, он будет до 55 дней.

Грейс-период по каждой операции встречается реже. В этом случае для каждой покупки действует собственный льготный период, например 50 дней. Погашать задолженности надо в том же порядке, в котором совершали покупки. Если вы редко пользуетесь кредиткой, эта система может быть удобнее.

Грейс-период с первой покупки — самый редкий вариант беспроцентного периода. Он действует только определенный срок, например 100 или 200 дней после первой операции по карте. После этого грейс-период начинают рассчитывать на основе расчетного периода или даты отдельной покупки. Такую схему банки обычно используют для привлечения новых клиентов.

Еще банки по-разному отсчитывают начало нового беспроцентного периода в следующем месяце. Есть два варианта:

- После оплаты минимального взноса отсчет грейс-периода начинается заново. Эта схема удобнее: можно расплачиваться кредиткой целый месяц, а потом погасить задолженность с зарплаты.

- Для нового беспроцентного периода надо сначала погасить всю задолженность за прошлый период. Это неудобная схема: выполнить условия льготного периода сложно, а если их не соблюсти, проценты начнут быстро расти.

Как рассчитать окончание грейс-периода

Рассчитать окончание льготного периода по каждой операции просто — отсчитайте нужное количество дней от покупки.

Например, беспроцентный период кредитки — 50 дней после покупки. 1 сентября вы купили планшет за 20 000 Р . Вы должны вернуть эту сумму до 20 октября — через 50 дней.

Рассчитать беспроцентный период на основе расчетного периода тоже просто — прибавьте к дате выписки срок для оплаты долга.

Например, беспроцентный период — до 55 дней. Это значит, что после окончания расчетного периода в зависимости от прошедшего месяца есть 24—27 дней , чтобы погасить задолженность. Если выписка первого числа месяца, погасить долг за следующий месяц надо до 24—27 числа этого месяца.

Вот вы оплатили кредиткой авиабилеты на 5-й день расчетного периода. Через 25 дней закончится расчетный период, и банк пришлет выписку с суммой задолженности, минимальным платежом и датой платежа для беспроцентного периода. В среднем это 25 дней после выписки. В течение этого срока необходимо погасить весь долг за прошлый месяц. Беспроцентный период для покупки билетов рассчитывается из того, сколько дней осталось до выписки плюс в среднем 25 дней до платежа. Получается, беспроцентный период — 50 дней.

Если совершить покупку в первый день расчетного периода, беспроцентный период был бы 55 дней. Если в последний, то всего 25.

Необязательно рассчитывать точный срок окончания беспроцентного периода. Чтобы не платить проценты по кредитке, возвращайте долг за прошлый месяц до даты платежа.

Срок беспроцентного платежа указан в выписке, личном кабинете или мобильном приложении. Если у вас карта Тинькофф-банка, воспользуйтесь нашим калькулятором беспроцентного периода.

Если боитесь пропустить дату платежа, подключите смс-уведомление . Оно платное, но если вы забывчивы, несколько десятков рублей в месяц уберегут вас от процентов.

Если вы используете кредитку для блокировки средств, например при бронировании гостиницы, то отсчет беспроцентного периода начнется только с момента списания денег с карты. На заблокированные деньги банк не начислит проценты.

Зачем грейс-период нужен банкам

Банк зарабатывает на пользователях кредиток, даже если они всегда вовремя погашают долг и никогда не платят процентов.

С каждой покупки платежные системы — «Мастеркард», «Виза», «Мир» — берут себе 1—2% . Частью этой прибыли они делятся с банком: это вознаграждение за то, что клиент расплатился картой, а не наличными.

Плата за годовое обслуживание взимается независимо от того, уложился владелец кредитки в льготный период или нет. Бояться этого не стоит. Если вы активно пользуетесь кэшбэком и бонусами, за год вы заработаете больше, чем отдадите за обслуживание.

Беспроцентный период — это поощрение добросовестных клиентов. К сожалению, в него укладываются не все. Если клиенты не смогут погасить всю сумму задолженности, банк начнет начислять проценты за пользование кредитом.

Выгодно ли пользоваться кредитками с льготным периодом

Плюсы грейс-периода . Грейс-период — одно из основных преимуществ кредитных карт. Он позволяет рассчитывать на заемные средства и зарабатывать на кредитке. Если укладываться в грейс-период , можно не платить проценты за использование кредитных денег, а собственные — разместить на депозите или карте с процентом на остаток. Еще можно заработать кэшбэк и бонусы — они, как правило, выше, чем бонусы за пользование дебетовой картой. Также, пользуясь кредиткой, можно улучшить кредитную историю.

Платить НДФЛ с матвыгоды за пользование кредитными средствами по грейс-периоду не нужно.

Минусы у грейс-периода тоже есть. Когда не надо сразу возвращать долги, легко потратить больше того, что у тебя есть. Если не успеете вернуть деньги до конца грейс-периода , придется платить проценты — они перекроют по ставкам любые выгоды, которые вы можете получить от кредитки.

Типичные ошибки владельцев кредиток

Забывчивость — самая распространенная ошибка. Люди забывают вовремя внести минимальный платеж или погасить всю задолженность, опаздывают с выплатой на несколько часов или дней и вынуждены платить проценты. Такое часто случается с людьми, у которых несколько кредиток в разных банках.

Чтобы не забывать платить вовремя, подключите смс-информирование или настройте автоплатеж с зарплатной карты. Помните, что пропущенный срок оплаты — это не только проценты, но и ухудшение кредитной истории.

Оплата в последний момент. Если вы вносите деньги на кредитку через партнеров или банковские переводы, не переводите деньги на карту в последний день беспроцентного периода. Иногда деньги на счет могут идти несколько дней. Может получиться, что вы внесли деньги вовремя, но банк получил их с задержкой и начислил штраф с процентами.

Оплата только минимального платежа. Большая часть минимального платежа — плата по процентам. Если платить только его, возвращать долг можно несколько лет.

Если можете, оплатите всю сумму задолженности сразу. Если не уложились в грейс-период , внесите как можно больше и не пользуйтесь кредиткой, пока не погасите задолженность.

Снятие наличных. Большинство банков возьмут комиссию за снятие и сразу же начислят повышенные проценты.

Незнание условий пользования кредиткой. Банки могут обещать выгодные условия: бесплатное обслуживание, беспроцентный период до 200 дней, пониженные проценты, которые могут оказаться не такими привлекательными. Например, бесплатное обслуживание только первый год, а потом в два раза дороже, чем у конкурентов, а беспроцентный период действует только при полном погашении долга. Поэтому всегда внимательно читайте мелкий шрифт и взвешивайте, действительно ли условия по кредитке выгодные.

Сначала читать, потом подписывать

Неиспользование бонусов. Кредитка позволяет не только пользоваться дополнительными деньгами, но и зарабатывать бонусы в виде кэшбэка, миль, скидок. Важно выбрать программу лояльности, наиболее выгодную именно для вас. Если вы редко летаете, вряд ли мильные карты будут вам выгодны.

Лишние траты. У вас всегда должны быть деньги на погашение всей суммы задолженности. Если к концу грейс-периода не будет денег на погашение долга, не покупайте.

Несколько кредиток сразу. Чем больше карт вы используете, тем выше вероятность, что однажды вы в них запутаетесь, выйдете из грейс-периода , пропустите платежи и попадете на комиссии, штрафы и повышенные проценты.

Лишние допуслуги. Банки любят автоматически подключать услуги, которые могут быть вам не нужны. Например, смс-информирование или страхование. Их стоимость списывается с кредитки, и на них тоже начисляются проценты. Если вы редко пользуетесь кредиткой, про такие мелочи легко забыть. Платите только за то, чем пользуетесь.

Что такое грейс-период и как его рассчитать

Практически все владельцы кредитных карт слышали такое выражение, как льготный период, однако не до конца понимают, как им пользоваться или не знают, зачем он нужен. В данной статье мы подробно изучим, что это такое грейс-период, в чем состоит его особенность, какие возможности он предоставляет владельцу пластика и чего стоит остерегаться во время его использования.

Что такое грейс-период по кредитной карте?

Льготный период (грейс-период) — время, в течение которого владелец кредитки имеет право вернуть финансовой организации взятые в долг средства, без начисления дополнительных процентов.

Сразу стоит указать на тот факт, что грейс-период используется только с банковскими карточками. На обычные потребительские кредиты данная опция не распространяется. На сегодняшний день люди, которые понимают, как действует беспроцентный период, активно используют предоставленную возможность. Поэтому многие участники рынка кредитования предлагают своим клиентам подобные условия, чтобы не проигрывать конкуренцию.

Сразу стоит указать на тот факт, что грейс-период используется только с банковскими карточками. На обычные потребительские кредиты данная опция не распространяется. На сегодняшний день люди, которые понимают, как действует беспроцентный период, активно используют предоставленную возможность. Поэтому многие участники рынка кредитования предлагают своим клиентам подобные условия, чтобы не проигрывать конкуренцию.

Зачастую, льготный период используется при осуществлении покупок в магазинах. Однако отдельные банки предлагают воспользоваться услугой при обналичивании средств в банкоматах сети. Стоит отметить, что стороны должны заранее обсудить этот нюанс, указав его в договоре о сотрудничестве. В противном случае при снятии средств со счета клиент вынужден будет дополнительно оплатить комиссию.

Расчетный и льготный периоды

Практически во всех отечественных банках беспроцентный период погашения колеблется в промежутке от 50 до 60 дней. Например, Сбербанк, предоставляет своим клиентам 50 дней, а Банк Хоум Кредит — 51 день. В отдельных случаях срок возврата может доходить до 90 календарных дней, но с наличием ряда дополнительных условий. Одним из наиболее используемых можно назвать обязательную трату некоторой суммы в отведенное время.

Большинство владельцев кредиток не осознают, что воспользоваться грейс-периодом возможно и в меньший срок, чем прописано в соглашении. Время погашения можно условно разделить на два отдельных этапа: расчетный и платежный.

Дату начала платежного периода необходимо узнать у работника банка при оформлении пластика. Его длительность составляет 30 рабочих дней и начинается он чаще всего после активации карточки или сразу же после ее получения. Расчет может проводиться первого числа каждого нового месяца либо в любой другой, указанный в документах.

В тот момент, когда человек оплачивает покупку в первый день расчетного периода, ему предоставляется максимальное время для возврата заемных средств. Кроме того, это не мешает ему продолжать использовать пластик, поскольку в договоре имеется пункт, согласно которому после завершения данного периода следует перечислить обязательную сумму в качестве ежемесячного взноса.

По завершению данного отрезка времени требуется погасить остаток задолженности, чтобы избежать начисления банком процентов за использование кредитных средств.

Кредитная карта Сбербанка на 50 дней: условия

Таким образом, если человек воспользовался кредитом в первый день расчетного периода, а грейс-период составляет 50 дней, то спустя 30 дней он обязуется внести обязательный платеж, чаще всего это от пяти до восьми процентов от всей суммы. В течение следующих 19 дней он должен погасить остаток ссуды.  Ошибочным является мнение о том, что не требуется платить вообще ничего во время грейс-периода. Сразу хотим предупредить, что это не так. За игнорирование данного пункта в договоре банк начисляет штраф.

Ошибочным является мнение о том, что не требуется платить вообще ничего во время грейс-периода. Сразу хотим предупредить, что это не так. За игнорирование данного пункта в договоре банк начисляет штраф.

Кредитка является, по сути, тем же кредитом, но немного иного формата. Нарушение графика платежей также негативно отразится на кредитной истории, что принесет дополнительные трудности в будущем. Для владельца пластика важно контролировать свои расходы, состояние баланса и вовремя его пополнять.

Виды льготных периодов

Иногда в банковских продуктах встречаются предложения о возобновляемом кредитном лимите. Многим он известен как «револьверный». Подобная услуга подразумевает использование заемных средств в полном объеме на следующие сутки после погашения части задолженности.

Чтобы воспользоваться предложением, клиент должен поинтересоваться у сотрудника финучредждения, когда начинается отсчет нового беспроцентного срока. В качестве стартовой точки отсчета могут использоваться два варианта:

- человек может использовать оставшуюся часть кредитных средств после завершения расчетного периода. Для этого ему необходимо всего лишь внести минимальный обязательный платеж, после чего начнется отсчет нового периода;

- согласно соглашению между банком и клиентом, от последнего требуется погашение задолженности в полном объеме за предыдущий период. Это предоставит возможность использовать обновленный грейс-период;

В первом случае мы имеем дело с традиционным «револьрным» типом займа. Во втором случае от держателя пластика требуется полный возврат заемных средств после чего возобновится кредитный период. Не удивительно, что большинство пользователей предпочитают первый вариант.

В чем выгода грейс-периода?

Льготный период позволяет людям получать мгновенный кредит без процентов в пределах отведенного времени. Однако, как зарабатывает банк, отдавая клиентам собственные деньги на подобных условиях?

Льготный период позволяет людям получать мгновенный кредит без процентов в пределах отведенного времени. Однако, как зарабатывает банк, отдавая клиентам собственные деньги на подобных условиях?

Выгода банка

Как было сказано ранее, основным источником дохода для банка является выдача кредитов населению. Однако, как организация зарабатывает, не начисляя проценты за использование своих средств? В данном случае, помимо выгоды, наблюдается и маркетинговая составляющая. Подобные условия привлекают новых клиентов, которые хотят получить кредитные карты. При этом владельцы пластика платят деньги за его годовое обслуживание, вне зависимости от того, пользуются им или нет.

Также стоит упомянуть и удержание комиссии за операции по эквайрингу. Обычно от составляет около двух процентов от суммы совершенной транзакции. Также банки применяют дополнительные удержания по ряду транзакций. В совокупности это формирует доход, который позволяет организации предоставлять населению льготный период. Не стоит забывать и о том, что не всегда людям удается вернуть долг в отведенный срок. Здесь уже кредитор получает дополнительную прибыль за начисленные проценты.

Выгода клиента

Далеко не все владельцы пластика умеют правильно рассчитывать грейс-период и, соответственно, предпочитают его не использовать. В свою очередь те граждане, которые освоили правила пользования заемными средствами, извлекают максимум выгоду для себя, не используя наличный расчет благодаря лимиту. Это позволяет им экономить, не переплачивая лишние проценты.

Чтобы в полной мере использовать преимущества пластика, человеку необходимо:

- узнать схему грейс-периода;

- четко планировать собственные расходы, помня о начале расчетного периода;

- не обналичивать средства без особой надобности;

- контролировать срок внесения платежей, вовремя пополняя баланс карты;

Придерживаясь этих простых правил, можно значительно облегчить собственное финансовое положение, оплачивая покупки уже сейчас, не обременяя себя дополнительными тратами.

Начисление процентов на использованные средства

Не всегда владельцы кредитки способны уложиться в отведенное им временя, предусматривающее беспроцентное погашение. В таком случае должник гасит задолженность чуть позже, и кредитор не рассматривает данную ситуацию, как просрочку. Однако стоимость займа существенно вырастет, особенно в сравнении с другими видами кредитов. Все дело в том, что многие банки выставляют довольно высокие проценты за использование заемных средства.

Не всегда владельцы кредитки способны уложиться в отведенное им временя, предусматривающее беспроцентное погашение. В таком случае должник гасит задолженность чуть позже, и кредитор не рассматривает данную ситуацию, как просрочку. Однако стоимость займа существенно вырастет, особенно в сравнении с другими видами кредитов. Все дело в том, что многие банки выставляют довольно высокие проценты за использование заемных средства.

Здесь играют роль факторы, которые на первый взгляд не являются очевидными. Например, обслуживание карты, оформленной в отделении обойдется дешевле, чем дистанционно. Связано это с тем, что перед оформлением клиент имеет возможность «на месте» ознакомиться с условиями соглашения и избежать неприятных сюрпризов.

Для людей, которые планируют совершать дорогостоящую покупку, рекомендуется обратиться в банк и оформить потребительский кредит на более выгодных условиях с точки зрения графика и размеров обязательных платежей.

Правила работы многих банков подразумевают начисление максимальных процентов после просрочки даты внесения минимальной суммы платежа. В таком случае остается возможность погашения задолженности несколькими транзакциями, однако уже на иных условиях, которые активируются автоматически.

Заметим, что это не единственный неприятный момент, с которым может столкнуться владелец кредитки.

Среди прочих стоит отметить:

- общий период, в течение которого должник по факту воспользовался кредитными средствами. Чтобы не допустить увеличение задолженности стоит вернуть средства как можно раньше;

- если в отведенный срок физическое лицо не совершит минимальный платеж, беспроцентный период сразу же завершится и активируется платежный;

- время на проведение транзакции. Здесь имеется ввиду период, который необходим банку на зачисление средств на баланс. Например, платеж, совершенный через терминал другой организации может быть обработан спустя 3-5 банковских дней. Данный фактор также стоит учитывать, чтобы избежать просрочки;

Как без комиссии снять деньги с кредитной карты Сбербанка

Советы владельцам кредитных карт

Чтобы в полной мере ощутить все привилегии использования кредитной карты и избежать проблем с банком, стоит придерживаться нескольких простых правил:

Чтобы в полной мере ощутить все привилегии использования кредитной карты и избежать проблем с банком, стоит придерживаться нескольких простых правил:

- не использовать кредитные средства в объеме, превышающем размер месячного дохода;

- рассчитывать собственные финансовые возможности не только с точки зрения платежей по кредиту, но и учитывать поступления средств на баланс. Это предотвратит выход за пределы льготного периода;

- не стоит оформлять новый кредит для погашения существующего. Подобное решение может сулит начисление процентов, которые могут затянуть человека в долговую яму;

- покупки лучше оплачивать непосредственно с карты, избегая снятия средств в банкомате. За обналичивание заемных средств банки берут ощутимую комиссию;

Вывод

Кредитная карта способна предоставить своему владельцу ряд преимуществ, если человек знает, что такое грейс-период. Она позволяет оплачивать покупку с возможностью отсрочки платежа на срок до двух месяцев. Однако задержка или внесение суммы, меньше, чем размер минимального платежа, чреваты большими процентами, значительно увеличивая стоимость обслуживания кредита. В такой ситуации людям, которые планируют совершить дорогую покупку с использованием заемных средств лучше оформить стандартный потребительский займ на более комфортных условиях.

Полезное видео

Простыми словами про льготный период по кредитной карте

Грейс период (Grace Period) является льготным временным интервалом, в течение которого владелец кредитной карты может пользоваться заёмными средствами без начисления процентов. Условия льготного периода у каждого банка свои. Иначе говоря, можно относительно длительное время использовать заёмные средства, а затем погасить кредит без процентов. В этой статье мы подробно расскажем, что такое Грейс период по кредитной карте, а также о его особенностях и вариантах пользования.

Особенности

В настоящее время банки предоставляют клиентам выгодную услугу – возможность пользоваться кредитной картой без выплаты процентов. Поэтому кредитки стали популярнее потребительских займов, так как можно за определённое время погасить кредитную задолженность не уплачивая проценты и штрафы. Главным условием предоставления Грейс периода в большинстве банков является возвращение потраченной суммы в полном объёме до окончания беспроцентного периода.

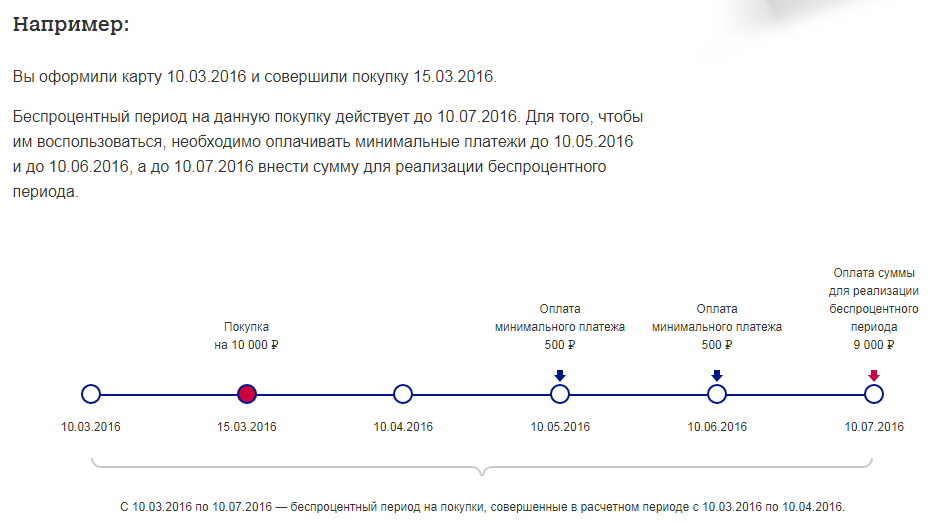

Пример грейс периода

Пример грейс периода

При несоблюдении этого условия проценты будут удерживаться по стандартным ставкам. Также в условиях банка может быть предусмотрено, что предоставления следующего Грейс периода не будет, пока не погасятся долги за предыдущий месяц. Во время грейса не отменяется необходимость выплаты минимальных платежей. Например, некоторые банки предоставляют беспроцентные дни только при ежемесячном внесении части кредитной задолженности.

В большинстве финансовых организаций длительность Грейс периода составляет 50 – 55 дней, но некоторые банки предоставляют такую льготу на 100 дней и больше. Обычно грейс действителен только относительно безналичных операций, причём «льготные» расходы ограничивает определённый перечень.

В большинстве случаев без выплаты процентов нельзя осуществить следующие действия:

- снятие наличных;

- переводы денежных средств;

- перечисление денег компаниям по их реквизитам;

- пополнение электронных кошельков;

- оплата мобильной связи;

- пополнение собственного счёта и т.д.

Однако некоторые банковские учреждения всё-таки дают возможность своим клиентам совершать по кредитке операции без взимания процентов, в том числе снимать наличные и переводить денежные средства.

Расчёт

Основная особенность состоит в том, что начало Грейс периода не рассчитывается с даты покупки. Следовательно, просто приплюсовать к ней, например, 55 дней не получится. Беспроцентные дни предоставляются по каждой кредитной карте на особых условиях. Однако, есть общие принципы, которые применяются при расчёте в большинстве случаев.

Чтобы понять самую распространённую схему расчёта Грейс периода, разберём два понятия:

- Расчётный период. Является временем, в течение которого владелец кредитной карты может тратить средства. Чаще всего он длится 30 дней и не всегда начинается с начала месяца. Он может начаться с даты активации кредитки или первой операции по карточному счёту, в некоторых случаях банк сам определяет конкретное число. Ежемесячно этот день будет началом нового расчётного периода.

- Платёжный период. Это промежуток времени, за который клиент должен вернуть потраченные средства. В большинстве случаев он начинается сразу по окончании расчётного периода, его продолжительность устанавливает банк.

Кроме того, существует ещё термин «сумма к погашению» — денежная сумма, которую клиент должен внести, чтобы пользоваться грейсом, пока не закончился платёжный период. При частичной оплате этой суммы возможность пользования беспроцентным периодом предоставлена не будет. Для наглядности рассмотрим пример:

По кредитной карте клиента каждый расчётный период начинается 5 числа и продолжается до 5 числа последующего месяца. Грейс по его тарифному плану длится до 55 дней, причём 30 дней из них являются расчётным периодом, а 25 дней – платёжным.

Клиент потратил следующие суммы:

- 6 июня – 15 000 руб.;

- 16 июня – 11 000 руб.;

- 6 июля – 10 000 руб.

После 5 июля (последнего дня расчётного периода) клиент может в течение 25 дней оплатить потраченные суммы, то есть до 30 июля погасить задолженность в 26 000 руб. В противном случае на эти операции начислят проценты.

10 000 руб. клиент израсходовал в следующем расчётном периоде (с 5 июля по 5 августа). Эти деньги и все последующие расходы за это время он должен вернуть до 30 августа. Следует обратить внимание, что в некоторых банках новый грейс не открывается до полного погашения всей суммы, потраченной за предыдущий период.

Этот пример показывает принцип расчёта Грейс периода и поясняет, почему банки применяют формулировку «до 55 дней» — пользоваться средствами без процентов максимально длительное время можно в том случае, если покупка была совершена в первый день расчётного периода. В других ситуациях продолжительность грейса может быть другой. К примеру, если клиент осуществит покупку 4 июля, то грейс продлится лишь 26 дней. В этом случае целесообразнее перенести расходы на новый расходный период.

«Честный» и «нечестный» грейс

Вышеописанная схема является наиболее привычной и используется в большинстве случаев. На обывательском сленге она обозначается термином «честный грейс». Но существует и другой способ расчёта, который часто называют «нечестным грейсом». Это не означает, что он на самом деле нечестный или некорректный, просто он рассчитывается по другой схеме:

- После того, как восстановлен кредитный лимит, фиксируется момент первой покупки.

- Этот момент считается началом отсчёта грейса.

- Всю сумму расходов необходимо возвратить до определённой даты.

Пример такого расчёта:

Клиент владеет кредитной картой с грейсом 100 дней. 1 сентября он совершил покупку и потом за 100 дней он примерно 10 раз тратил средства с карточного счёта. Возвратить все потраченные за это время деньги ему необходимо до 8 декабря (1 сентября плюс грейс). Подобная схема часто используется по кредитным картам с длительным беспроцентным периодом (100 или 200 дней).

«Нечестность» такой схемы заключается в том, что погасить некоторые операции клиенту придётся за короткое время. Например, если он потратит деньги 5 декабря, то без начисления процентов он может пользоваться израсходованной суммой лишь два дня. Большинство банков при такой схеме расчёта требуют внесения ежемесячных платежей (5 — 10% от кредитной задолженности).

Кредитная карта с длительным Грейс периодом не всегда удобнее и выгоднее других. Выбирая кредитку, следует обращать внимание на ряд факторов таких, как стоимость годового обслуживания, удалённость и часы работы офиса, комиссия за снятие наличных и т.д.

Варианты использования

Грейс период является удобной функцией, как для держателей кредитных карт, так и для самих банков. Многие клиенты по забывчивости не доплачивают небольшие суммы или опаздывают с выплатой на небольшой срок (даже на несколько часов), и тогда начисляются проценты. Для того, чтобы избежать такого развития событий, нужно внимательно следить за балансом своей кредитки.

Контролировать остаток и сумму задолженности может помочь:

- выписка по счёту, которую можно получить в банке или банкоматах;

- звонок консультанту на горячую линию;

- мобильный Банк, где отображаются все данные по карточному счёту.

Существует три способа использования Грейс периода:

- Кредитные средства полностью возвращаются в срок и проценты за пользование ими не начисляются. То есть клиент вовремя погашает всю сумму долга.

- Сумму к погашению клиент оплатил не полностью, но выплатил минимальный платёж (3% от суммы займа). В этом случае банк не начислит штраф за неуплату, но на остаток долга начнётся начисление процентов в соответствии с тарифом.

- Клиент не погасил сумму займа и не выплатил ни один минимальный платёж, предусмотренный банком. В такой ситуации клиенту придётся заплатить банку не только пени, но и штраф за неуплату.

Если не соблюдать условия, сумма к оплате может превысить двукратный размер изначального займа по кредитной карте. Поэтому необходимо постоянно следить за балансом кредитки.

Оформление кредитной карты

В первую очередь клиенту нужно узнать условия и тарифы, которые предлагают банки по кредитным картам и список документов, нужных для подачи заявки. Подать заявку можно:

- звонком на горячую линию;

- онлайн-заявкой с официального сайта банка;

- при личном посещении офиса.

После подачи заявки её рассматривают ответственные сотрудники банка. В случае одобрения, клиенту поступит звонок о том, что он может прийти в удобный офис банка с документами для подписания договора. Кредитная карта выдаётся тут же и сразу её можно активировать. Кредитные карты выдаются без поручителей.

Для оформления кредитки потенциальный клиент должен соответствовать определённым требованиям банка и иметь:

- Гражданство России.

- Возраст 21 – 65 лет.

- Постоянную прописку в регионе присутствия банка.

- Постоянное место работы.

- Положительную кредитную историю.

Основным документом для оформления кредитной карты является российский паспорт. Для большей вероятности одобрения необходимо предоставить несколько дополнительных документов:

- Справку 2НДФЛ.

- Водительское удостоверение.

- Справку с места работы, удостоверяющую ежемесячные доходы.

- Загранпаспорт.

Преимущества и недостатки

Использование Грейс периода имеет свои преимущества и недостатки:

| Преимущества | Недостатки |

| Бесплатное пользование кредитными средствами | Снять наличные в большинстве случаев можно только платно |

| Постоянное возобновление денежного лимита, что позволяет всегда иметь при себе деньги | Начисление процентов, действующих после окончания бесплатного периода |

| Наличный и безналичный расчёт, помогающий использовать кредитку не в одном направлении | Проценты выше, чем при обычных банковских кредитах |

| Возможность рефинансировать кредиты, взятые в других банках. Является выгодной опцией для клиентов, имеющих старый кредит или новый с высокой ставкой | Кроме процентов по кредиту при несоблюдении условий грейса или техническом овердрафте предусмотрены неустойки, различные штрафы и пени |

Видео по теме:

Правила пользования кредитной картой

Кредитная карта становится очень удобным и «безобидным инструментом» только в случае аккуратного и скрупулёзного выполнения некоторых правил пользования, то есть своевременного внесения минимального платежа и недопущения просрочек. Иначе говоря, необходимо чёткое выполнение условий Грейс периода, в течение которого банк не начисляет проценты за использование кредитных средств. Только в этом случае ощущается вся выгода от возобновляемого беспроцентного займа от банка.

Рекомендуем запомнить несколько правил, которые помогут правильно пользоваться льготным периодом:

- в первую очередь нужно ознакомиться в договоре с информацией о моменте начала отсчёта грейса. Он может быть:

- первым числом месяца, в котором совершается покупка;

- любым фиксированным числом месяца;

- датой непосредственного совершения покупки.

- затем необходимо уточнить продолжительность льготного периода. Это цифра, которую обещает банк, поставив перед ней предлог «до». Должно быть понятно, что предлог означает вероятность меньшей длительности бесплатного периода. Максимум продолжительности грейса достигается достаточно редко;

- также следует прочитать в договоре, когда наступает расчётный период (время тратить), а когда платёжный (время платить);

- нужно изучить список операций, которые разрешается осуществлять с кредитной карты с соблюдением условий предоставления грейса;

- следует обратить внимание на сумму минимального платежа. Некоторые банки для сохранения грейса требуют внесения части задолженности к концу расчётного периода (например, 10% от суммы долга);

- необходимо иметь в виду, что от продолжительности беспроцентного периода нужно отнять несколько дней для того, чтобы средства появились на карточном счёте. Например, если выплатить задолженность в последний день, то средства просто не успеют попасть на баланс карты. В результате будут нарушены условия предоставления льготы, и придётся оплачивать проценты и штрафы. Поэтому нужно вносить деньги до того, как закончится платёжный период (минимум за 3 — 4 дня);

- обязательно прочитать отзывы клиентов по пользованию кредитными картами выбранного банка. Таким образом, можно узнать имеются ли подводные камни в договорах, все тонкости и все возможные комиссии. Кроме того, выяснить какова реакция банка при возникновении просрочек по кредиту и каким образом кредитное учреждение исправляет собственные ошибки при появлении долгов у клиента по вине банка.

Итоги

Можно с уверенностью сказать, что при грамотном пользовании кредитной картой и выполнении условий льготного периода, можно бесплатно использовать денежные средства банка. И не всегда бесплатный сыр находится лишь в мышеловке. Банк тоже имеет выгоду, когда клиент пользуется кредитной картой, даже не нарушая условий грейса.

Выгода банка заключается в следующем:

- Кредитная карта выпускается и обслуживается не бесплатно. Кроме того, клиент платит банку за дополнительные операции (к примеру, СМС-информирование).

- Банки при оформлении кредитной карты обязывают клиентов платить за дополнительные услуги (например, страхование).

- За каждую операцию с кредитной карты банки получают комиссионное вознаграждение.

- Часто клиенты из-за невнимательности или из-за незнания нарушают правила предоставления льготы и вынуждены платить банку по полной.

Честный и нечестный грейс-период по карте — как правильно пользоваться кредиткой

Знаете ли вы как правильно пользоваться картой с льготным периодом? Не платя банку проценты. Казалось бы все просто. Дается срок, к окончанию которого нужно полностью погасить кредит. И все.

А известно ли вам о честном и нечестном грейс-периоде. И чем они различаются. Какая схема беспроцентного кредитования более выгодная? Порядке начисления и условиям по платежам? Это стоит обязательно знать перед выбором кредитки с льготным периодом.

Перефразируя известное выражение:

«Пользоваться картой с беспроцентным периодом хорошо! А правильно пользоваться — еще лучше!».

Что нужно знать о льготном периоде

Что такое льготный период?

Грейс-период — льготный период по кредитной карте, в течении которого можно пользоваться заемными средствами банка без уплаты процентов. Главное успеть полностью погасить задолженность к окончанию срока. В таком случае — клиент не заплатить банку ни копейки сверху. Сколько денег взял — столько и отдаст.

Трудности возникают в том, что у банков действуют разные алгоритмы грейс-периода. И перед получение кредитки нужно обязательно понимать: как, когда и сколько нужно тратить и вносить деньги, чтобы пластик был действительно бесплатный для вас.

На что обратить внимание и что нужно знать!

Основные параметры карточек с льготным периодом

Срок беспроцентного кредитования

Заявляемый банком грейс-период по карте нужно относить к категории «До….» .

То есть, если по карте обещают «100 дней без процентов», это значит, что 100 дней — это максимально возможный срок. Который получить на практике весьма сложно. Почему? Об этом чуть ниже.

В льготный период платить не нужно совсем?

Актуально для карт с увеличенными периодом льготного кредитования: 60, 100, 120 дней без процентов.

Если вы думаете, что в указанный период можно пользоваться кредиткой и внести один раз все задолженность в конце срока, то это не так.

Банк обязывает клиентов вносить ежемесячные платежи по кредиту. Обычно это определенный процент от суммы долга. В пределах 5-10%. Но не меньше минимального фиксированного установленного платежа.

Как действует беспроцентный период

В состав грейс-периода входит два параметра:

- Расчетный или отчетный период.

- Платежный период.

В расчетный период (обычно месяц) клиент совершает покупки по карте. В это время долг по карте накапливается. По истечении его, наступает расчетный период (обычно 20-25 дней).

Банк считает общую сумму операций по карте за расчетный период и высылает клиенту выписку о необходимости погасить долг (полностью или частично). В выписке указывается сумма и крайняя дата внесения платежа, чтобы не платить проценты.

Расчетный и платежный период могут различаться по времени. А могут действовать одновременно.

Например, в сентябре вы совершаете покупки по карте. Это отчетный период. С 1 по 20 октября начинает действовать платежный период к сентябрю. Параллельно с 1 по 30 октября идет отсчет нового платежного периода. Но операции по нему будет учитываться только в ноябре.

Даты погашения

Когда начинается отсчет расчетного периода?

Это может быть первое число, либо любое другое число месяца, установленное банком, дата совершения покупки или заключения договора, .

Платежный период уже будет зависеть от платежного.

Что будет, если не платить вовремя?

Попадаете на проценты, штрафы и пени. В зависимости от банка, наказание может быть как весьма лояльным до вполне суровых.

В любом случае, задержка влечет за собой аннулирование льготного периода. И начинает действовать процентная ставка на сумму долга. Именно с момента покупки.

То есть, если вы купили по беспроцентному пластику телевизор за 50 тысяч и к положенному сроку (например, через месяц) не погасили долг, то за эти 30 дней банк выставить вам проценты. Плюс до момента полного погашения проценты будут капать ежедневно.

Дополнительно банк может назначать единовременные штрафы за просрочки: от суммы долга и (или) фиксированные.

Зачем это нужно банкам

Для чего это нужно банкам? Предоставлять карты без начисления процентов?

Основная причина — это недисциплинированность заемщиков. Использования кредитного пластика подразумевает точное следование правилам банка в плане сроков погашения заемных средств.

На практике, большинство клиентов, вылетают из грейс-периода (кто-то редко, кто-то постоянно). И вот здесь банк получает свою выгоду.

Плата за пользование кредиткой в разы превышает ставки по обычным потребительским кредитам.

Помимо этого есть несколько других причин, давать беспроцентные кредитки. Но это уже другая история.

Как работает беспроцентный период

Банки используют различные схемы грейс-периодов. Однозначно сказать какой из них самый выгодный или удобный не получиться. Для каждого все индивидуально.

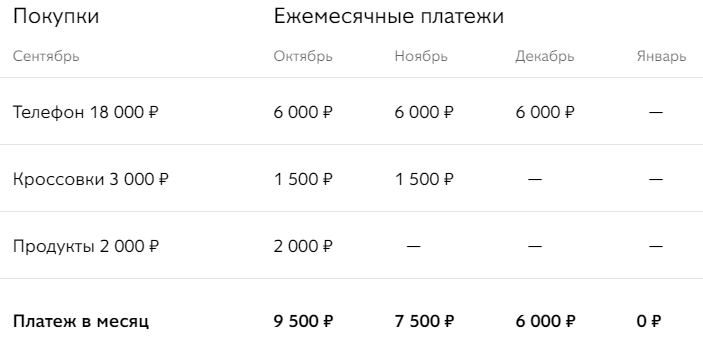

Рассрочка

Самый простой для понимания способ беспроцентного кредитования. Вы совершаете покупки. Сумма делится на количество месяцев рассрочки. И каждый следующий месяц нужно погашать эту часть.

Например, если в январе приобрели холодильник за 30 тысяч с рассрочкой на 3 месяца, то ежемесячный платеж составит 10 000 рублей. Деньги нужно будет вносить в период с февраля по апрель. То есть, до полного погашения долга.

Параллельно можно продолжать пользоваться картой и совершать покупки. В этом случае каждая следующая сумма операции делится на период рассрочки. И эта сумма плюсуется к очередному платежу со следующего месяца.

Если по одному товару рассчитались полностью, то ежемесячный платеж уменьшается.

Вот как выглядит эта схема, на примере карты рассрочки Совесть.

Нечестный грейс-период

Следующий вид беспроцентного кредитования, многие называют нечестным грейс-периодом. Так как по факту, вместо заявленного срока (причем немалого) — реальный период кредитования может составлять всего несколько дней.

Это связано с алгоритмом начисления и выплатами в грейс-период.

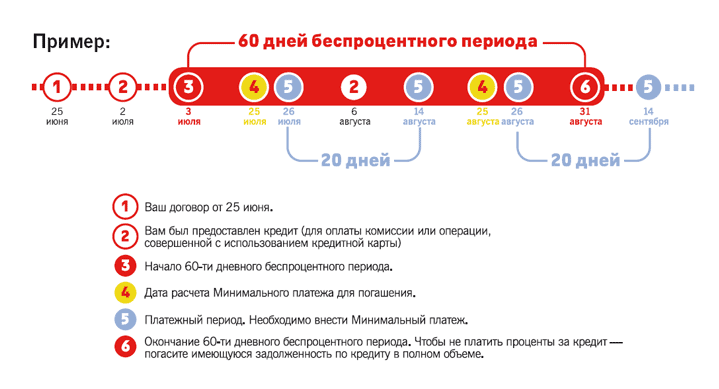

Например, по кредитке от Альфа-банк со 100 днями — имеем следующую схему.

С начала действия грейс-периода, клиенту нужно погасить все к окончанию стодневки. Естественно, если совершить операцию в первый день льготного периода, мы получаем максимальный время — 100 дней. Далее срок уменьшается. Покупая товары, у клиента остается все меньше времени на возврат долга. На товары, купленные через 2 месяца после начала отсчета — имеем 40 дней на погашение, через 3 месяца — всего 10 дней.

Как вы поняли, покупать по карте под занавес окончания грейс-периода опасно в финансовом плане.

Можно просто физически не успеть внести деньги на счет и попасть на проценты.

В платежный период (раз в месяц) обязательно внесение минимального платежа (процент от суммы долга).

Для начала отсчета нового льготного периода, обязательно нужно вывести карту в ноль (погасить всю задолженность полностью).

На схеме ниже, представлен алгоритм действия нечестного грейс-периода, на примере карты с 60 дневным льготным периодом.

Честный грейс-период

Рассмотрим классическую схему.

Карта с 50 дневным льготным периодом.

Расчетный период действует один месяц. С 1 по 30 (31) число месяца. За это время владелец карты, совершает безналичные операции (в пределах кредитного лимита).

С началом нового месяца (и платежного периода) банк присылает клиенту выписку о сумме долга. И дает ему время погасить задолженность до 20 числа.

Все что было потрачено в новом месяце — переносится на оплату на следующий.

Получаем, что по кредитке максимальный срок пользования деньгами банка — 50 дней. Минимальный — 20 дней.

К началу нового льготного периода, нужно полностью закрыть долг по предыдущему. В таком случае, можно продолжать пользоваться новыми кредитными средствами бесплатно.

Если у карты более длительный период, например 120 дней.

При честном грейс-периоде, платежи будут вносится следующим образом.

На всю сумму покупок, совершенных в течении месяца (отчетного периода) — всегда дается 90-120 дней на погашение (если были покупки в конце месяца, естественно на 30 дней меньше). Плюс, в каждом следующем месяце, во время действия расчетного периода, нужно вносить минимальный платеж (до 20 числа). Рассчитанный от суммы общего долга.

Пример. В сентябре вы потратили 10 000 рублей. У вас есть время до января, погасить кредит. В октябре, ноябре и декабре в расчетный период нужно вносить минимальный платеж (например, 5% или 500 рублей). К 20 числу января нужно закрыть оставшуюся задолженность — 8 500 рублей.

На все операции по карте в октябре — долг погасить нужно до февраля.

Получается, что карту не обязательно выводить в ноль (как у нечестного грейса), чтобы продолжать пользоваться беспроцентным кредитом с максимальным сроком.

Главное, чтобы не было просроченных задолженностей. Иначе, льготный период аннулируется.

Как пользоваться кредиткой правильно

Чтобы правильно пользоваться льготным периодом по кредитной карте и не платить банку проценты, нужно обладать полной информацией по пластику — тарифы и условия. И неукоснительно соблюдать их.

В первую очередь вы должны узнать точную дату начала льготного периода, когда и какая доля платежа будет в расчетный период. Честный или нечестный грейс по карте. Здесь вам в помощь личный кабинет и выписки из банка. Вся информация всегда под рукой.

Помните, проценты по пластику в случае выпадения из льготного периода в разы выше потребительских кредитов. И лучше потратить немного личного времени на изучение информации. Тем самым возможно это сэкономит вам деньги в будущем.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Что такое грейс период по кредитной карте

Written by MIRovaya • 16.08.2019 • 189 просмотров • 0 • Полезно знать

Банки активно предлагают кредитные карты, многие потребители активно пользуются ими. Этот простой инструмент обеспечивает возможность рассчитываться заемными деньгами, получать бонусы и т. д. Практически по всем кредитным карточным продуктам доступен грейс-период. При правильном использовании он позволяет не платить процентов по кредиту. Но не все знают, что такое грейс-период по кредитной карте, как им правильно пользоваться, какие нюансы могут ждать держателя кредитного пластика. Со всеми этими вопросами надо разобраться, чтобы минимизировать переплату по кредитке или даже получать за счет него выгоду.

Что это такое

Грейс-период – это отрезок времени, на который клиенту предоставляют льготные условия кредитования. Если долг будет погашен полностью за время этого периода и все условия предоставления льгот будут соблюдены, то платить банку процентов за использование заемных средств не придется.

Замечание. В разных документах грейс-период часто называют также льготным или беспроцентным периодом.

Появился на российском рынке грейс-период относительно недавно – около 10-12 лет назад. Но сейчас практически все кредитки выпускаются с ним. При этом его продолжительность может существенно различаться и составлять от 50 до 100-240 дней. Если клиент не рассчитывается с долгом полностью до конца грейс-периода, то банк начисляет ему проценты. Причем они рассчитываются с даты, когда была совершена покупка (другая операция).

Зачем это нужно банкам

Конкуренция на рынке кредитных карт в РФ очень высока. Для банков грейс-период выступает эффективным маркетинговым инструментом, позволяющим привлекать новых клиентов, увеличивать выдачу пластика. Льготное кредитование, конечно, несет определенные расходы для финансового учреждения. Но они обычно ниже, чем прибыль от привлеченных клиентов.

При расчете прибыли банки исходят из того, что большинство клиентов не смогут или не захотят погашать долг полностью до окончания грейс-периода, нарушат условия применения нулевой ставки и им будут начислены проценты. Ставки при этом кредиткам с беспроцентным периодом традиционно выше, чем по потребительским кредитам или карточным продуктам без льготного кредитования на определенный срок.

Замечание. Частично банк также компенсирует затраты, связанные со льготным кредитованием за счет комиссии, получаемой за каждую операцию с торговых точек.

Как рассчитывается

На уровне законодательства понятие льготного периода кредитования никак не определено. Каждый банк самостоятельно определяет правила применения и расчета. Они описываются в договоре, приложениях к нему, правилах обслуживания кредиток или в других документах.

Существует 3 основные схемы расчета:

- Все расходы, сделанные в отчетном периоде, суммируются. Оплату их необходимо до конца платежного периода (обычно 20-25 дней, но иногда – больше). Фактически у клиента остается для беспроцентного погашения долга минимум срок платежного периода. Отчетный период может начинаться с даты первой операции, момента активации пластика, даты договора и т. д.

- Фиксированная длительность для всех операций. В этой схеме нет отдельных расчетного и платежного периода, а применяется общий срок грейс-периода. Все операции в нем соответствующие условиям программы считаются льготными при погашении до момента окончания грейс-периода.

- Отдельный льготный период для каждой транзакции. Для каждой операции устанавливается собственный льготный период, не зависящий от остальных. Обычно сроки льготного кредитования в этом случае короче.

Основным в России является грейс-период, разделенный на 2 отрезка – расчетный и платежный. Другие варианты встречаются реже, но исключать их нельзя и надо всегда читать внимательно условия продукта.

Как можно использовать средства

Кредитные карты предназначены прежде всего для оплаты покупок. Но большинство продуктов этой категории допускают также проведение и других операций – снятия наличных, переводы и т. д. Но для банка невыгодны операции, отличные от покупок. Они увеличивают риски невозврата средств и не приносят комиссии с торговой точки.

Большинство финансовых учреждений при переводах и снятии налички с кредитки берет комиссию, применяют повышенные ставки и другие меры, направленные на снижение количество таких операций. Довольно часто на них не распространяется также и действие грейс-периода, т. е. проценты начинают начисляться сразу. Уточнить действует льготное кредитование только на покупки или на другие операции лучше заранее в документации по выбранному продукту.

Нечестный и честный грейс-период

Грейс-период пользователи кредитных карт дополнительно разделяют на 2 вида «честный» и «нечестный». Они различаются правилами погашения долга для сохранения льготных условий кредитования. При «честном» грейс-периоде достаточно погасить долг по операциям, совершенным за расчетный период. Она фиксируется в выписке. Погасить долг за операции в следующем отчетном периоде надо уже в следующий платежный период.

«Нечестный» беспроцентный период требует для возобновления полного погашения задолженности перед банком. Это значит, что возобновление льготных условий кредитования происходит только при «проходе через ноль» на счете. Данный вариант избавляет от необходимости отслеживать постоянно выписки. Достаточно просто погасить до определенного числа весь долг перед банком, чтобы не переплачивать.

Как правильно пользоваться

Правильное пользование грейс-периодом позволяет существенно экономить. Если всегда погашать долг в пределах него, то не придется платить банку проценты. Свои деньги при этом можно разместить на накопительном счете или краткосрочном вкладе и получить дополнительный доход.

Несколько советов помогут пользоваться кредиткой со льготными условиями кредитования максимально правильно:

- Обязательно надо узнать правила грейс-периода по конкретной карте, а также дату формирования выписок, порядок определения даты платежа. На эту информацию надо ориентироваться при погашении долга.

- Желательно отказаться от снятия наличных полностью или, по крайней мере, снизить такие операции до минимума. Даже если на них действуют льготные условия, комиссия за выдачу наличных приведет к дополнительным расходам.

- Ежемесячные платежи надо делать своевременно. Грейс-период от обязательных платежей не освобождает, а при просрочке он сразу прервется.

- Всегда надо планировать свои расходы. Надо рассчитывать их так, чтобы гарантированно погасить задолженность до конца льготного периода.

- При возникновении сомнений или вопросов по дате, сумме платежа для сохранения грейс-периода надо обращаться к выпискам.

Лучшие кредитные карты с льготным периодом

Банки активно продвигают кредитки. В рекламе каждого продукта утверждается, что именно он самый лучший и подходящий для всех. Самостоятельно выбрать максимально подходящую кредитку довольно сложно. Потребуется изучить множество продуктов, что отнимет очень много времени.

Удобней сразу обратить внимание на список лучших карт с льготным периодом:

- «240 дней без %» (УБРиР) – кредитка с самым длинным грейс-периодом на рынке, продолжительностью до 240 дней. Она выпускается с лимитом до 300 тыс. р. и стоит 399 р. в месяц, но плату не взимают при покупках за месяц на 60 тыс. р. или больше. Дополнительно клиенту предоставляется возможность получать кэшбэк 1% за все, 10% — в категориям, определенных банком, а также до 40% — у компаний партнеров. Ставка по кредиту – от 30,5%.

- OpenCard (Открытие) – кредитная карта с лимитом до 500 тыс. р., грейс-периодом до 55 дней, кэшбэком до 3% за все или 1% за все и до 11% в выбранной категории. Обслуживается кредитка бесплатно, но ее выпуск стоит 500 р. (стоимость вернут бонусами). Ставка по кредиту – 19,9-29,9%.

- Alfa Travel (Альфа-Банк) – кредитка с лимитом до 0,5 млн р., грейс-периодом до 60 дней и кэшбэком милями до 9%. Ставка по кредиту – от 23,99%. Стоимость обслуживания – 990-1290 р. в год.

Что такое грейс период по кредитной карте ВТБ 24?

Пользование кредитными картами без уплаты процентов — выгодная услуга от банков. Грейс период по кредитной карте ВТБ 24 предоставляет клиентам банка такую возможность на определенных условиях.

Что это такое?

Беспроцентный кредит на различные цели в каждом банке имеет свои условия. ВТБ 24 предоставляет льготный период использования кредитных средств сроком на 50 дней.

Кредитные карты пользуются большим спросом, нежели обычные потребительские займы, так как дают возможность в течение определенного периода погасить задолженность без уплаты процентов и штрафов. Беспроцентная выплата займа должна осуществиться полностью в срок, иначе ВТБ 24 начнет насчитывать пенни на остаток по задолженности.

Кредитная карта с льготным периодом пользуется популярностью у людей. Многие не полностью вникают в условия и требования банка по выплатам, и тогда им приходится платить большие проценты, значительно выше, чем у обычных займов, часто даже превышающие 30%.

Как рассчитывается Grace Period?

Самое важное, что должен знать клиент банка – это, до какого времени можно погасить долг без уплаты процентов. Грейс период в ВТБ 24 рассчитывается по определённой схеме.

Данный временной срок делится на две части:

- Первая часть длится 30 дней и разрешает использования кредитных средств в любой форме.

- Вторая часть длится 20 дней, за которые заемщик должен выплатить сумму долга полностью.

Займ нужно вернуть, не зависимо от обстоятельств, до двадцатого числа месяца, последующего после взятия денег. Взяли вы деньги 5 мая или 28 мая, выплатить долг вы должны до 20 июня в полном размере. Так что целесообразнее начинать пользоваться деньгами, взятыми в долг, в начале месяца, чтобы срок выплат был дольше.

Варианты работы с Грейс периодом?

Grace Period — удобная функция, как для клиентов банка, так и для самого ВТБ 24. Многие забывают доплатить копейки, опаздывают с выплатой на незначительный срок (счет идет на часы) и тогда начинают начисляться проценты. Чтобы этого избежать, за своей кредитной карточкой всегда нужно следить. Контролировать остаток и сумму долга можно при помощи:

- Выписки по счету, полученной в банке или банкомате;

- Консультанта, позвонив ему на горячую линию ВТБ 24;

- Мобильного банка или Телебанка, где отображены все данные по карточкам и счетам.

Использование Грейс периода подразумевает три варианта работы с ним:

- Деньги, взятые в долг, полностью возвращены до 20 числа нужного месяца и проценты на их использование не начисляются. То есть человек возвращает чистую сумму, взятую изначально.

- Сумма к погашению в банке не была оплачена полностью, но человек внес минимальную часть платежа (3% от взятого займа). Тогда банк не будет начислять штраф за неуплату, но проценты на остаток долга начнут начисляться по указанному тарифу.

- Клиент полностью не выплатил займ и не внес ни одного платежа, предусмотренного банком в минимальном размере. Банк начислит не только пенни, но и определенную сумму штрафа за неуплату.

Сумма к оплате при несоблюдении условий часто превышает двукратный размер, нежели изначальный займ по карточке.

Сумма к оплате при несоблюдении условий часто превышает двукратный размер, нежели изначальный займ по карточке.

Как можно использовать средства?

Средства по кредитной карточке ВТБ 24 с учетом Грейс периода можно использовать по-разному:

- Осуществить денежный перевод на другую карточку или счет;

- Снять наличные средства в банкомате или кассе банка;

- Погасить заемными средствами другой кредит;

- Оплачивать покупки в интернете;

- Расплачиваться карточкой в магазинах, кафе, ресторанах.

Грейс период в ВТБ 24 распространяется абсолютно на все операции с кредитными средствами. Клиентам ВТБ 24 стоит учитывать, что деньги снятые в банкомате с кредитной карточки считаются с учетом комиссии, особенно, если снятие проводилось в сторонних банкоматах. Размер комиссии часто может превышать 5%.

Поэтому, если вы сняли 1000 руб., то вернуть на карточку до окончания Грейс периода вам необходимо 1000 руб. + комиссию в размере 50 руб., если она составляет 5%.

Согласно этим условиям льготных выплат, использовать кредитные карточки лучше для безналичной оплаты и денежных переводов, тогда не придется переплачивать за комиссию. Проценты за пользование наличными средствами, снятыми с карты, не начисляются в течение всего льготного периода, что предусмотрено договором о льготных условиях.