Облигации: дюрация – объясняем с примерами

Очень надеюсь, что эта статья окажется максимально понятной и полезной для сообщества инвесторов, так как сам очень долго понимал смысл дюрации.

Первое, что вам нужно знать, слово дюрация — это адаптация на русский язык слова (duration — длительность). И отсюда же вытекает второй момент. Раз у нас дюрация — это на самом деле длительность, сразу становится логично, что измеряется данный показатель во временных единицах (обычно годы, могут быть дни).

Не смотрите Википедию

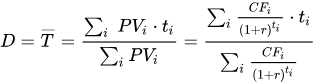

Мы все хотим, чтобы нам объясняли так, чтобы было понятно. Когда заходишь на википедию и видишь формулу дюрации — совсем непонятно:

Формула дюрации на википедии

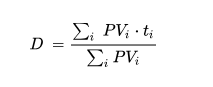

Формулу выше можете не запоминать, важно здесь осознать только первую ее часть:

Упрощенная формула дюрации

Числитель:

Сумма из (поступление по облигации * время поступления)

Знаменятель:

Сумма из поступлений

Возьмем 3 облигации с одинаковой доходностью:

Облигация с номиналом 1000 рублей без купона и выплатой процента в конце срока 1 раз (100 рублей = 10%):

D = 1 год * 1100 рублей (номинал + процент) / 1100 рублей = 1 год.

Облигация с номиналом 1000 рублей с купоном 1 раз в полгода 50 рублей:

D = 0.5 года * 50 рублей + 1 год * 1050 рублей / 1100 рублей = 0,97 года (упрощенно)

Облигация с номиналом 1000 рублей и купоном 1 раз в квартал по 25 рублей

D = 0.25 года * 25 рублей + 0.5 года * 25 рублей + 0.75 года * 25 рублей + 1 год * 1025 рублей / 1100 рублей = 0.96 года (упрощенно)

Имея 3 облигации с одинаковой доходность мы получаем разную дюрацию. Что это значит и какой же вообще смысл данной формулы

Смысл формулы дюрации:

Дюрация показывает среднее время, за которое мы полностью вернем свои вложения в облигации. Таким образом очевидно, что при прочих равных условиях нужно выбирать облигации с меньшей дюрацией, или сроком возврата средств.

Бытовой пример:

Чтобы осознать полезность дюрации — можете представить следующую ситуацию:

К вам пришли 2 друга, оба хотят одолжить 100 000 рублей под 20% в год

- первый отдаст вам 120 000 рублей разом через год

- второй будет отдавать по 10 000 рублей в месяц

Очевидно, что вам больше понравится второй вариант, так как вы свои деньги начнете получать назад уже через месяц. Дюрация во втором случае будет ниже.

Можно провести здесь аналогию с показателем P/E в акциях, который также отражает количество лет, за которые бизнес окупит себя. Как и P/E позволяет удобно сравнивать между собой акции, так и дюрация позволяет удобно сравнивать между собой облигации.

Сложная формула дюрации (из википедии) получается потому, что 100 рублей сейчас НЕ РАВНЫ 100 рублей через 1 год и т.п. Поэтому все поступления должны идти с соотвествующими коэффициентами (должны быть продисконтированы), которые зависят от процентной ставки.

Представьте, что к вам пришли те же 2 друга, но они хотят взять 100 000 рублей не на 1 год, а на 10 лет и под все те же 20% годовых

- первый отдаст вам всю сумму в конце года

- второй также будет отдавать частями каждый месяц

Дюрация во втором случае опять будет меньше — это понятно. Но на этот раз вероятно вы подумаете, что может быть вообще не стоит давать деньги друзьям, так как экономически ситуация может поменяться так, что если сейчас вы на эти 100 000 рублей можете всей семьей поехать в отпуск, то через 10 лет, кто знает, на эти деньги вы сможете купить разве что продуктов на вечер.

То есть временной фактор очень важен, так как еще раз повторю, 100 рублей сегодня НЕ РАВНЫ 100 рублей через год. Так вот наша сложная формула дюрации (из википедии) на самом деле учитывает и этот фактор, так как все поступления продисконтированы (взяты с коэффициентом) относительно процентной ставки. И поэтому на самом деле дюрация во втором случае будет намного меньше чем в первом, но она будет намного больше, чем когда друзья просили деньги на год.

Из этого вытекает главное, что вам нужно понять

Чем выше дюрация, тем выше неопределенность (риск) для инвестора.

На практике это оказывается очень интересно. Так как стоимость денег, как и сама дюрация, зависят от процентной ставки, собственно, как и тело облигации (а вы ведь знаете, что если ставки растут — облигации падают и наоборот), получается что есть реальная связь между изменением процентной ставки и изменением стоимости облигации в зависимости от дюрации.

Изменение процентной ставки на 1% в любую сторону вызывает изменение стоимости облигации на процент равный дюрации в противоположную сторону.

Пример:

Повысили ставку на 1%

- Облигации с дюрацией 2 упали на 2%

- Облигации с дюрацией 5 упали на 5%

- Облигации с дюрацией 10 упали на 10%

Понизили ставку на 6.5% (так было в России несколько лет назад — правда ставку тогда повысили)

- Облигации с дюрацией 2 выросли на 13%

- Облигации с дюрацией 5 выросли на 32.5%

- Облигации с дюрацией 10 выросли на 65%

Как использовать дюрацию в инвестировании

Практическая польза от понимания дюрации следующая:

- При прочих равных выбирать облигации с меньшей дюрацией

- Корректировать свои сделки в облигациях в зависимости от ожиданий изменения процентной ставки

— Если ожидается понижение процентной ставки лучше покупать облигации с большой дюрацией (они больше вырастут)

— Если ожидается повышение процентной ставки лучше покупать облигации с меньшей дюрацией (они меньше упадут)

Если у вас остались вопросы по этой теме — задавайте их в комментариях здесь или в нашем блоге.

Что такое дюрация облигации простыми словами

Дюрация облигации – это один из важных показателей доходности ценной бумаги. Инвесторы ориентируются на данное значение при выборе облигаций, в которые выгоднее всего вкладывать средств.

Определение понятия

Простыми словами дюрация облигации (ДО) – количество календарных дней или лет, по истечении которых трейдер в полном объеме возмещает расходы, понесенные при покупке ценной бумаги. Чем ниже показатель, тем короче срок, соответственно, меньше инвестиционный риск.

Значение дюрации зависит от нескольких факторов – типа ценной бумаги, процента купона, периодичности выплат.

Рассмотрим несколько примеров:

- Облигация с купоном 25%. Срок полного погашения бумаги – 5 лет, номинальная цена 50 тыс. рублей, проценты инвестор получает один раз в квартал. Соответственно один раз в 3 месяца поступает 12,5 тыс. рублей и трейдер возвращает вложенные 50 тыс. через год. В таком случае дюрация равна 365 дней.

- Облигация без купона сроком в 5 лет. В данном варианте инвестор получает вложенные средства только через 5 полных лет, дюрация составит 1825 дней.

Из двух примеров видно, что ценная бумага без купона будет более рискованной, так как полный возврат затраченных денежных средств займет больше времени. Чем выше купонный процент, тем ниже дюрация. Если инвестор выбирает вариант без купона, то дюрация – будет полностью соответствовать периоду погашения.

Для более простого понимания можно провести аналогию с кредитованием. Если заемщик производит ежемесячную выплату процентов, то банк несет меньший риск, получая деньги с первого месяца. В том случае, когда возврат займа и процентов приходится на последний день договора, риск намного выше, а период возврата вложения – больше.

Важно! Дюрация облигаций с купонным доходом всегда ниже, чем по бескупонным ценным бумагам.

Формула

Дюрация вычисляется по формуле:

D – дюрация;

n – число платежей;

t – период, требуемый для полного погашения;

M – погашение номинальной цены облигации;

C – денежные поступления процентной прибыли;

i – ставка дисконтирования;

p – рыночная цена облигации.

Фактически все эти расчеты в настоящее время выполняются в автоматическом режиме. Регистрируясь на специализированных брокерских интернет-ресурсах или просто просматривая данные по тем или иным ценным бумагам, инвестор уже видит конечное значение дюрации.

Где и для чего используется

Инвестиции в ценные бумаги часто связаны с определенными рисками, ведь, в отличие от вкладов, они не застрахованы государством. В данном случае речь не идет о надежных облигациях федерального займа (ОФЗ). Риск банкротства есть у коммерческих компаний, в тоже время доходность облигаций, которые они выпускают, выше.

Как ранее было сказано, дюрация показывает инвестору срок, через который он компенсирует расходы на приобретение ценной бумаги. Чем короче этот период, тем меньше риск. Этот факт объясним с логической точки зрения: вероятность банкротства компании, выпустившей ценные бумаги, в течение 3 лет намного ниже, чем в течение 20 лет.

Таким образом, дюрация является одним из инструментов, отражающим рискованность инвестиции. Например, именно данное значение помогает определить и риск, и срок полного возврата инвестиции по двум долговым бумагам с разным сроком погашения, различным купонным доходом и периодичностью его выплаты. Принимая во внимание, что видов облигаций много, как и параметров (срок, процент купонного дохода и т. д.), инвесторам необходимо значение, которое будет учитывать их все и выводить определенный ориентир. Им и является дюрация.

Дюрация портфеля облигаций

Дюрация портфеля – срок возврата вложенных средств, рассчитанный исходя из совокупной доходности. Простым языком – этот показатель будет отражать период, когда доходность от всего пакета перекроет сумму, которую трейдер вложил в него.

На данный показатель портфеля трейдер может повлиять. Например, если дюрация составляет 3650 дней, ее можно сократить. Для этого нужно пополнить пакет облигациями с высоким купонным доходом либо реализовать часть долговых бумаг с высокой дюрацией. После новых вычислений средневзвешенный срок сократиться, но фактически условия каждой долговой бумаги останутся прежними.

Основные особенности дюрации портфеля:

- Средства поступают потоком и, в отличие от единичной ценной бумаги, неравномерно распределены по времени.

- Независимо от срока ставки по всем облигациям портфеля меняются одинаково.

- Средняя и внутренняя ставки доходности могут отличаться.

Модифицированная и эффективная дюрация

Модифицированная дюрация (МД) отображает, как изменится рыночная стоимость облигации при колебании ключевой ставки. Если предварительно рассчитать колебания ключевой ставки, можно составить прогноз роста или снижения цены на рынке. Соответственно, инвестор сможет выгодно продать ценные бумаги.

Важно! Формула выглядит таким образом: МД=ДО/(1+Y), где МД – Модифицированная дюрация, ДО – дюрация облигации, Y – доходность до погашения/число выплат по купону в год. Но практической пользы инвестору она несет немного, все необходимые расчеты производятся автоматически в личном кабинете трейдера, на брокерских сайтах.

Показатель МД нужен в том случае, если инвестор планирует реализовывать долговые бумаги до срока погашения. Чем точнее будут составлены прогнозы, тем выше вероятность выгодной продажи и увеличения доходности. Формула работает и в обратном направлении, расчеты помогут спрогнозировать рост цен на те или иные бумаги. Такие данные необходимы при выборе ценных бумаг, ведь все основные данные (дюрация, срок, накопительный купонный доход, тип облигаций) известны еще до покупки.

Модифицированную дюрацию нельзя считать универсальным инструментом прогнозирования. Она применима в тех случаях, когда все денежные потоки не меняются вслед за колебаниями процентной ставки. Если требуется произвести более точные расчеты для других видов долговых бумаг, используется показатель эффективной дюрации, который чувствительней к колебаниям ставок.

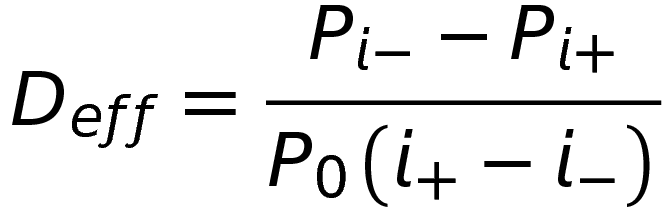

Эффективная дюрация рассчитывается при использовании биноминального дерева процентных ставок для вычисления точной стоимости каждой отдельно взятой облигации с учетом повышения или уменьшения ставок.

Где:

De – значение эффективной дюрации облигации;

Pi – рыночная цена при понижении ставки;

Pi+ – рыночная цена при возрастании ставки;

Po – изначальная цена ценной бумаги;

i+ – повышенная стартовая ставка;

i- – сниженная стартовая ставка.

Зависимость от процентных ставок

Рыночная цена долговых бумаг может регулярно изменяться. Причем существует определенная зависимость: если ключевая ставка повышается, облигации дешевеют. Формула работает «в две стороны» – за снижением ставки идет возрастание рыночной стоимости. Предварительные расчеты показывают, что прирост ключевой ставки на 2% повысит цену облигации со сроком погашения в 5 лет на 10%, в 10 лет – 20%.

Важно! В момент повышения ключевой ставки выгоднее всего приобретать ценные бумаги с максимально длительной дюрацией. Если прогнозируется понижение ставки, то стоит приобретать облигации с минимальным значением дюрации.

Причина взаимосвязи в следующем: например, на рынок поступили облигации с прибылью, равной ключевой ставке, – 10%. По прошествии года ставка возросла вдвое и новые бумаги приносят доход в 20%. Соответственно, «старые», приносящие прежние 10%, уже не выгодны и цена на них снижается в 1,5 – 2 раза.

Обратная ситуация. В текущем году эмитент выпустил на рынок облигации со сторублевым номиналом и ежегодной доходностью 20%. Инвестор получает 20 рублей прибыли. После снижения ключевой ставки те же долговые бумаги по цене 100 рублей выпускаются с доходностью в 10%. Соответственно, прибыль по ним вдвое ниже – всего 10 рублей, а номинальная стоимость не изменилась. Рыночная цена на первые облигации увеличится на 50 – 100 %, так как:

- Сохраняется номинал.

- В сравнении с новыми ценными бумагами доход по ним вдвое выше, следовательно, больше выгода и выше спрос.

Подведение итога

Дюрация облигации не демонстрирует доходность, получаемую от ценных бумаг. Значение дает представление о сроках, когда расходы на них будут компенсированы. Причем роли не играет, является это возвратом вложения или чистым доходом, важен только факт «расход=доход».

Дюрация – некий конечный фильтр при выборе направления для инвестирования. Если исходить из всех данных и определений, можно подвести итог:

- Размер дюрации ежедневно сокращается, так как приближается срок получения дохода.

- Дюрация бескупонной долговой бумаги всегда соответствует сроку ее погашения.

- Ценные бумаги с низким купонным доходом всегда имеют меньшую дюрацию.

- Чем ниже значение дюрации, тем менее рискованны инвестиции.

- Облигации с большим значением дюрации более зависимы от ключевой ставки, что в результате влияет на реальную стоимость долговой бумаги.

Дюрация облигации является лишь одним из инструментов трейдера, используемым для выбора инвестиционного направления. Она отражает только один из параметров, которые используют инвесторы – момент возврата вложения. При принятии решенияо покупке стоит обязательно учитывать доходность облигации.

Дюрация облигации

Введенное выше понятие среднего срока поступления дохода от облигации имеет тот очевидный недостаток, что в нем игнорируется временная стоимость денег. Этот недостаток отсутствует в другой величине, учитывающей не размеры доходов, а их дисконтированные величины. Эта величина носит название дюрации.

Рассмотрим вначале общую ситуацию [39]. Пусть имеется поток платежей

так что можно говорить о текущей стоимости Р потока (2.34) относительно процентной ставки у:

Продифференцируем функцию (2.35) по аргументу у:  и разделим обе части равенства (2.36) на Р(у). Получим соотношение

и разделим обе части равенства (2.36) на Р(у). Получим соотношение

— весовые коэффициенты, определяющие вес каждого платежа Як в текущей стоимости всего потока (2.34). Сумма всех весовых коэффициентов равна единице:

Маколей ввел новое понятие — «дюрация (дюрация Маколея) потока платежей». Дюрацией потока платежей (2.39) называют величину

Мы будем рассматривать в дальнейшем положительные потоки платежей. В этом случае все весовые коэффициенты wk — положительные числа, сумма которых равна единице. Поэтому дюрация — это центр тяжести платежей на временной шкале (рис. 2.2).

Рис. 2.2. Дюрация как центр тяжести платежей на временной шкале

Пример 2.6. Надо найти дюрацию потока платежей <(100, 1), (200, 2), (300, 3), (400, 4)>при процентной ставке^ = 12%.

Приведем поток к начальному моменту времени:

Далее найдем весовые коэффициенты по формуле (2.38):

Легко проверить, что сумма всех весов равна единице:

Теперь по формуле (2.40) найдем:

Свойства дюрации

Рассмотрим некоторые свойства дюрации для положительных потоков платежей [39].

- 1. Если п = 1, то D = /„.Если п > 1, то D к и применим (2.42). В выражении для производной Z)'(y)

числитель имеет отрицательный знак, и это доказывает третье свойство.

Применим изложенный выше материал к случаю облигаций. Тогда поток платежей относительно процентной ставки (доходности к погашению) у имеет вид

где с — купонная ставка;

N — номинальная стоимость; п — срок погашения.

Свойства 1—3 в случае облигаций формулируются следующим образом.

- 1. Для бескупонной облигации (с = 0) дюрация совпадает со сроком погашения D = п.

- 2. Для относительного изменения цены облигации при изменении доходности на Ау справедлива приближенная формула

3. D = D(y) — убывающая функция относительно доходности к погашению^.

Выведем формулу для нахождения дюрации. Покажем, что дюрация облигации не зависит от номинальной стоимости и дается формулой

Из формулы (2.41) следует, что

Для текущей стоимости облигации имеем

Подставляя выражения (2.46) и (2.47) в формулу для дюрации (2.45), получим:

Это доказывает формулу (2.44).

4. Если облигация продается по номиналу, т.е. с = у, то

что непосредственно вытекает из формулы (2.44).

5. D = D(c) — убывающая функция купонной ставки с. Формулу (2.44) можно переписать в следующем виде:

гдеа, Ь, к>0 — константы. Тогда

Поэтому достаточно показать, что выполняется неравенство пу — -Ьк> 0.

Вернемся к исходным обозначениям:

Выполним замену переменной t = 1 + у, t > 1. Тогда  что и требовалось.

что и требовалось.

6. Для бессрочных облигаций (п —? оо)

Наиболее сложной задачей является выяснение зависимости D от аргумента п. Справедливо утверждение, что если купонная ставка больше или равна доходности к погашению (с >у), то D = D(n) — возрастающая функция от п.

Производная по п имеет следующий вид:

где у, то это уравнение не имеет решения для положительных значений п, так что выполняется неравенство ?>(«)

Рис. 2.3. Зависимость дюрации D облигации от ее срока погашения п при с > у (I) и с д т) 2 –

На рисунке 2.4 показаны графики зависимостей V — У(у) для двух облигаций, у которых при у = у0 совпадают доходности и дюрации, однако выпуклость одной (показана штрихом) больше другой (сплошная линия).

Рнс. 2.4. Зависимости цены облигации Кот доходности облигации у К= У(у) для двух облигаций, у которых при у = Уо совпадают доходности и дюрации [391

Рассмотрим более подробно эту ситуацию в следующем параграфе.

Что такое дюрация облигаций

Что показывает и как рассчитать

Дюрация — это эффективный срок до погашения облигации. Простыми словами — это количество лет или дней, через которые инвестор вернет вложенные в облигацию деньги. Эффективный срок учитывает все купонные платежи, выплаченные в разное время, и различные особенности облигации, такие как амортизация или оферта. Если купонных платежей, амортизации и оферты нет, то дюрация совпадает со сроком до погашения облигации.

Для чего нужна и где используется

С помощью дюрации инвесторы и аналитики измеряют средний срок возврата инвестиций. Дюрация показывает зависимость облигаций от изменения процентных ставок, и это полезно при выборе облигаций.

Также дюрация позволяет оценить другие финансовые активы с фиксированными выплатами. Например, банки могут рассчитывать дюрацию кредитов и кредитных портфелей.

Как узнать дюрацию

Необязательно считать самостоятельно: значение можно посмотреть на справочных сайтах, например в облигационном разделе « Смарт-лаба », на cbonds.ru или rusbonds.ru.

Значение дюрации также есть в торговом терминале QUIK. Еще его можно посчитать для любой облигации в калькуляторе на сайте Московской биржи, в котором есть и обычная, и модифицированная дюрация.

Но мы все же рассмотрим несколько методик расчета.

Сведения об облигации Тинькофф 001Р-02R в калькуляторе на сайте Московской биржи. В правом нижнем углу — данные о дюрации

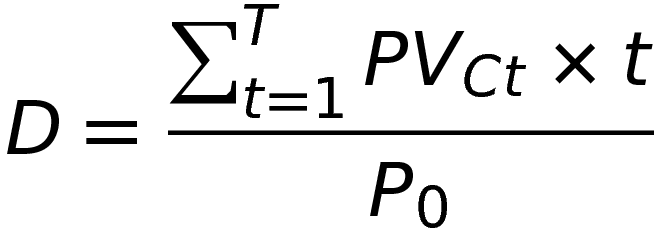

Дюрация Маколея: формула расчета

Первый и наиболее известный способ расчета дюрации — формула Маколея. Дюрация Маколея показывает эффективный срок до погашения облигации.

Чтобы рассчитать дюрацию, надо сложить все будущие платежи с учетом срока их поступления и поделить результат на рыночную цену облигации с учетом накопленного купонного дохода. Будущие платежи по облигации — это купоны и погашение номинала частями или в конце срока.

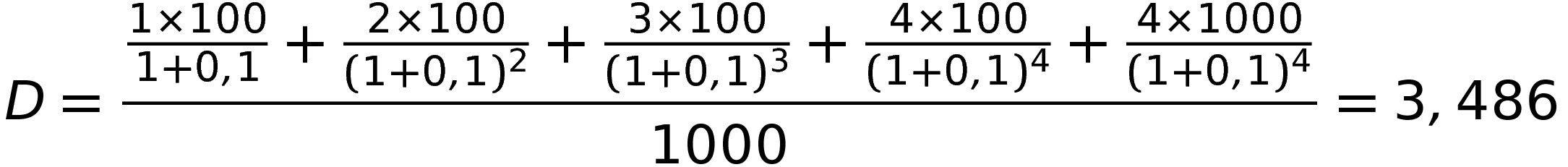

Пример расчета дюрации. Допустим, номинал и текущая цена облигации с учетом НКД равны 1000 Р , купон в 10% выплачивается раз в год. До погашения облигации осталось 4 года, доходность до погашения — 10%.

В числителе мы складываем все денежные потоки: четыре купонных платежа и погашение номинала облигации. Так как это будущие платежи разного времени, нужно каким-то образом привести их к сегодняшнему дню. С точки зрения математики эти платежи надо освободить от 10% доходности, то есть дисконтировать. Дисконтирование — это процесс, обратный начислению процентов. В нашем случае ставка дисконтирования — это годовая доходность, то есть 10%.

Далее надо поделить это на цену облигации с НКД — и мы получим дюрацию.

Если купоны выплачиваются чаще раза в год, то расчет усложнится. Квартальных или полугодовых платежей больше, и их надо дисконтировать по квартальной или полугодовой ставке.

Модифицированная дюрация

Модифицированная дюрация — это второй способ измерения дюрации. С ее помощью инвестор определяет, на сколько процентов изменится цена облигации, если изменятся процентные ставки.

MD = Дюрация Маколея / (1 + процентная ставка)

Для небольших изменений работает следующая формула:

Изменение цены / Рыночная цена с НКД = −MD × Изменение ставок

Например, MD равна 3, цена облигации с учетом НКД — 95%, доходность к погашению — 8% годовых. Мы можем определить, как изменится цена, если доходность вырастет на 0,5 процентного пункта и станет равна 8,5%.

Х / 0,95 = −3 × 0,005

Х = −3 × 0,005 × 0,95 = −0,01425

Если доходность вырастет на 0,5%, цена облигации снизится на 1,4%.

Эффективная дюрация и оферта

Эффективная дюрация — третий способ измерить дюрацию. Подходит для облигаций, которые содержат встроенные условия — то есть эмитент может их выкупить раньше срока погашения по оферте. Вероятность того, что облигация будет выкуплена, сокращает ее дюрацию.

Дюрацию облигаций с офертой рассчитывают по формуле эффективной дюрации:

В числителе стоит разница между ценой облигации в условиях падения ставок и ее ценой при росте ставок. В знаменателе — первоначальная цена, умноженная на разницу ставок.

Например, у облигации Тинькофф 001Р-02R дюрация на 23 октября 2019 года составляет 674 дня, хотя срок обращения облигации — 3640 дней. Дюрация существенно меньше срока обращения, потому что по облигации предусмотрена оферта 4 апреля 2022 года и дюрация рассчитывается на момент оферты.

Дюрация портфеля облигаций

Дюрация портфеля облигаций — это средневзвешенная дюрация отдельных облигаций.

Например, в портфеле инвестора два вида облигаций — РЖД 001P-12R с дюрацией 1308 дней и ПИК БО-П03 с дюрацией 866 дней. Доли в портфеле — 70 и 30% соответственно.

ДПорт = 1308 × 0,7 + 866 × 0,3 = 915,6 + 259,8 = 1175,4 дня

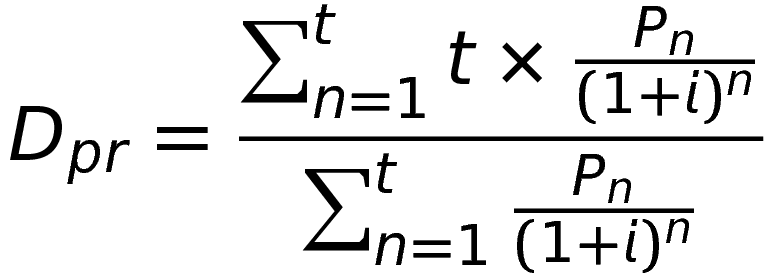

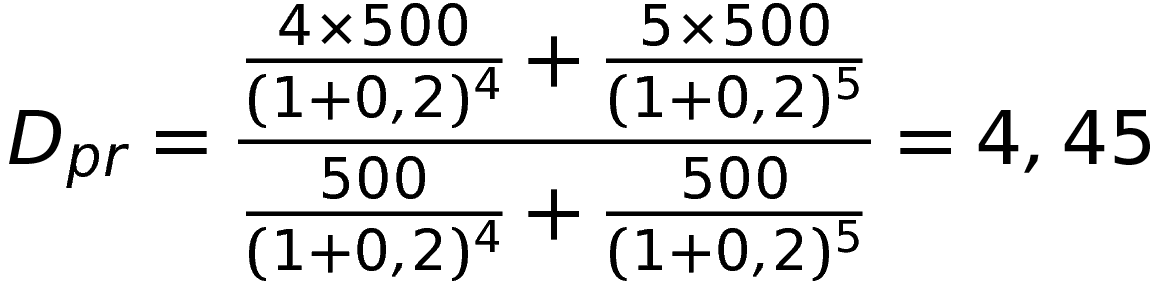

Дюрация проекта

По экономическому смыслу дюрация проекта близка к показателю срока окупаемости проекта, но она учитывает только дисконтированные денежные потоки и не учитывает размер инвестиций.

Формула дюрации проекта:

Например, есть проект, который принесет по 500 Р в четвертый и пятый годы существования. Ставка дисконтирования зависит от многих факторов, например от риска инвестиций. В данном случае она составляет, допустим, 20%. Скорее всего, проект рискованный, поэтому по нему предлагают доходность выше, чем по надежным банковским депозитам. Рассчитаем дюрацию этого проекта.

Таким образом, без учета первоначальных вложений проект окупится через четыре года и пять с половиной месяцев.

Свойства дюрации

Дюрация купонных облигаций меньше времени до погашения, потому что инвестор регулярно получает купонные платежи.

Дюрация дисконтных облигаций равна времени до погашения, потому что по дисконтным облигациям инвесторы не получают купоны. Если купон один и выплачивается при погашении, дюрация также будет равна сроку до погашения.

При прочих равных чем меньше купон по облигации, чем реже его выплачивают или чем больше времени до погашения, тем больше дюрация: инвестор будет дольше возвращать свои деньги. И наоборот: если купонные платежи большие и более частые, а времени до погашения немного, то дюрация будет меньше, потому что инвестор быстрее вернет свои деньги.

Если рыночная цена облигации падает, то ее доходность растет и дюрация уменьшается, потому что инвестор покупает облигацию дешевле и возвращает вложения быстрее. И наоборот: если рыночная цена облигации растет, то ее доходность падает, а дюрация увеличивается, потому что инвестор больше платит за покупку и медленнее возвращает вложенные деньги.

Зависимость от процентных ставок

Если купонные платежи по облигациям зафиксированы, то риск для инвесторов заключается в колебаниях цены облигации. Цена облигации и процентные ставки связаны обратной зависимостью: если процентные ставки в экономике растут, то цена ранее выпущенных облигаций падает, и наоборот.

Чем меньше дюрация, тем меньше цена облигации изменится при изменении процентных ставок. Например, по облигациям Тинькофф БО-07 на 23 октября 2019 года дюрация всего 64 дня, потому что 30 декабря банк погасит облигации по номиналу. Скорее всего, за оставшиеся несколько месяцев цена облигации практически не поменяется.

И наоборот: чем выше дюрация, тем больше вероятность того, что цена облигаций существенно изменится при изменении процентных ставок. Например, по облигациям РЖД 001P-12R на 23 октября дюрация составляет 1308 дней, или 3,6 года. За несколько лет ставки могут измениться, а значит, и цена облигации изменится.

Что такое выпуклость облигаций и как она связана с дюрацией

Зависимость цены облигации от ее доходности не линейная, а выпуклая. Выпуклость облигаций бывает позитивной и негативной, а точное значение выпуклости для конкретных облигаций можно посмотреть на rusbonds.ru. В некоторых источниках выпуклость называют конвекцией.

На графике цена облигации C с негативной выпуклостью — желтая линия — при росте ставки меняется, а при падении ставки остается стабильной. Оценка таких облигаций с помощью дюрации дает очень большую погрешность из-за асимметрии между ценой и доходностью облигации. На графике асимметрия — это расстояние между пунктирной и сплошными линиями, которое увеличивается из-за выпуклости. Поэтому при больших изменениях процентной ставки используют выпуклость.

Профессиональные управляющие используют выпуклость для оценки инвестиционных портфелей. Частным инвесторам выпуклость может быть полезна, если дюрация облигаций одинаковая.

На рисунке дюрация двух облигаций с позитивной выпуклостью — красная и зеленая линии — одинаковая, но выпуклость облигации А больше, чем у облигации В. При падении ключевой ставки ЦБ цена облигации А вырастет больше, чем цена облигации В. При росте ключевой ставки ЦБ цена облигации А упадет меньше, чем цена облигации В. Таким образом, более выпуклая облигация А выгоднее для инвестора.

Как применять дюрацию на практике

На практике с помощью модифицированной дюрации вычисляют, как изменится цена облигации при изменении рыночных процентных ставок.

Например, доходность облигации к погашению — 12%, а модифицированная дюрация — 3,469. Мы можем определить, как изменится цена облигации при росте рыночных ставок на 1%:

−3,469 × 0,01 / 1,12 = −0,031 = −3,1%

При росте ставок на 1% цена этой облигации снизится на 3,1%.

С помощью обычной дюрации инвесторы сравнивают похожие облигации и выбирают ту, у которой дюрация меньше. Так можно уменьшить процентный риск.

Например, у облигаций Мегафон БО-001Р-03 и МТС 001P-01 по 10 купонных периодов и одинаковый срок обращения — 1820 дней. Но у облигаций МТС купон равен 44,88 Р , а у облигаций «Мегафона» — 39,14 Р . Соответственно, дюрация у облигаций МТС — 836 дней, а у бумаг «Мегафона» — 1016. При других похожих параметрах инвестору безопаснее купить облигации с меньшей дюрацией.

Если инвестор полагает, что процентные ставки в экономике будут снижаться, разумно купить облигации с большим сроком погашения и, соответственно, большей дюрацией. Цена таких облигаций вырастет, а кроме того, по ним по-прежнему будут выплачиваться более высокие купоны, чем по новым облигациям.

Напротив, если ожидается повышение процентных ставок, облигации с меньшей дюрацией могут оказаться более подходящими, так как их цена снизится в меньшей степени.

Использование дюрации для оценки риска облигаций. Чтобы уменьшить процентный риск, инвестор выбирает облигации с низкой дюрацией или формирует портфель с заданной дюрацией.

Например, инвестор хочет составить портфель из двух видов облигаций — с дюрациями 3,4 и 5,6 года — и застраховаться от риска изменения процентных ставок на 5 лет. Инвестор не может повлиять на изменение рыночных процентных ставок, но на время дюрации он получает гарантированный купонный доход. Если рыночные ставки растут, то цена облигаций падает. Инвестор реинвестирует купоны под более высокий процент и этим компенсирует падение цены облигации. Таким образом, для страхования риска инвестор должен составить портфель с дюрацией 5 лет и определить доли облигаций.

Доля облигаций А + Доля облигаций В = 100%

Дюрация портфеля = Доля А × 3,4 + Доля В × 5,6 = 5 лет

Доля облигаций А = 27%

Доля облигаций В = 73%

Эта техника называется иммунизацией портфеля, и она работает для небольших изменений процентных ставок.

Дюрация. Что это такое и почему она важна

Когда разговор заходит о долговых инструментах часто можно встретить такой термин, как дюрация. В обзоре мы разберем, что обозначает этот показатель и как его применять на практике.

При покупке облигации инвестор берет на себя два ключевых риска: кредитный — риск дефолта эмитента, и процентный — риск колебаний рыночной стоимости бумаги в ответ на изменение уровня процентных ставок в экономике.

Пример процентного риска: Есть облигация с фиксированным купоном, торгуемая по номиналу 100% с доходностью 8% в год. Из-за изменения ситуации на рынке, доходность по аналогичным инструментам выросла до 10%. Соответственно, чтобы наша бумага была интересна инвесторам, она должна обеспечивать аналогичную доходность. Но так как купон уже был ранее зафиксирован на уровне 8%, то такая доходность может быть обеспечена только за счет снижения стоимости покупки облигации. Рыночная цена бумаги снижается и становится меньше номинала. В этом и заключается процентный риск облигаций — их цена падает при росте доходностей на рынке и, наоборот, растет в случае их снижения.

Для измерения и сравнения между собой процентных рисков разных долговых бумаг и был веден показатель дюрации.

Как измерить уровень процентного риска

Первым ключевым фактором, который влияет на процентный риск, является срок до погашения.

Пример: есть две абсолютно одинаковые облигации с погашением через 3 года и 5 лет. Из-за роста ключевой ставки на 1% доходности по таким облигациям на рынке также выросли на 1%. Соответственно, компенсировать разницу в доходности к погашению, 3-летняя облигация должна торговаться на 1%*3 года = 3% ниже своей начальной стоимости, 5-летняя бумага — на 1%*5 лет = 5%.

Пример является упрощенным, но наглядно показывает, как соотносится процентный риск со сроком до погашения. Однако помимо срока до погашения имеет значение и размер купона. При прочих равных более привлекательными для инвесторов будут бумаги с большим размером купона. Это значит, что облигация с купоном 20% в случае роста ставок меньше просядет в цене, чем облигация с купоном 10% при одинаковом сроке до погашения.

В 1938 г. Фредерик Маколей разработал свой метод, как учитывать купоны при оценке процентного риска. Он предложил сравнивать облигации не по сроку до погашения, а по средневзвешенному сроку до получения купонов и номинала.

В формуле Маколея каждый платеж по облигации получает свой вес в зависимости от срока, когда он будет получен по методу дисконтирования: чем раньше поступает платеж, тем выше его вес. Сумма взвешенных платежей делится на текущую рыночную цену и получается искомый результат. Новый показатель Маколей предложил называть дюрацией (от англ. duration — длительность).

где: P — текущая цена облигации;

r — доходность к погашению/оферте;

t — срок поступления платежа (купона или номинала);

N — номинал облигации (в деньгах);

C — купонный платеж;

n — количество платежей.

Дюрация Маколея является базовой для расчетов других показателей, связанных с волатильностью цены облигаций. Так как она представляет из себя временной период, она может измеряться в днях. Именно в таком виде ее можно увидеть в терминале QUIK.

Чем выше дюрация облигационного выпуска, тем сильнее он реагирует на изменение требуемой доходности. Иными словами, чем выше дюрация, тем выше процентный риск.

Стоит отметить ряд особенностей, характерных для дюрации:

– При прочих равных, чем больше срок до погашения, тем выше дюрация.

– При прочих равных, чем выше величина купона и чем чаще он выплачивается, тем ниже дюрация.

– При прочих равных, чем выше доходность к погашению, тем ниже дюрация.

– Дюрация Маколея бескупонной облигации равна сроку до погашения.

Применение на практике

На практике обычно используется модифицированная дюрация (МД), которая рассчитывается на основе дюрации Маколея по простой формуле:

Учитывая, что в QUIK дюрация Маколея измеряется в днях, полученное значение необходимо разделить еще на 365. Для примера рассчитаем МД для выпуска ОФЗ-ПД 25083 по показателям из таблицы на предыдущей картинке. Получим 1092 / ((1+ 0,0821)*365) = 2,76.

Модифицированная дюрация является безразмерной величиной, а ее математический смысл заключается в следующем: модифицированная дюрация является приближенным изменением стоимости облигации в ответ на изменение доходности на 1% (100 базисных пунктов).

ΔP = -МД * Δy,

где ΔP — изменение стоимости облигации, Δy — изменение доходности.

По этой формуле можно оценить изменение стоимости облигации при небольших изменениях доходности.

Пример: Облигация с номиналом 1000 руб. торгуется по цене 101,7% (1017 руб.), с доходностью 8% и модифицированной дюрацией 1,72. Если доходности на рынке вырастут с 8% до 10%, то стоимость облигации изменится примерно на -1,72 * (0,1-0,08) = -0,0344 = -3,44%. Бумага будет торговаться по цене 1017 * (1- 0,0344) = 982,02 руб. (98,2% от номинала)

Модифицированная дюрация облигационного портфеля из нескольких бумаг упрощенно рассчитывается, как сумма произведений дюрации каждого выпуска на его долю:

Пример: составлен портфель из двух бумаг. Доля первой бумаги 30%, ее дюрация 0,8. Доля второй бумаги 70%, дюрация 1,4. Дюрация всего портфеля будет равна 0,3*0,8 + 0,7*1,4 = 1,22.

При формировании портфеля дюрация используется согласно следующей стратегии:

Если ожидается снижение уровня процентных ставок, то инвестору стоит повысить дюрацию портфеля, чтобы извлечь большую прибыль из-за роста цен.

Если ожидается рост процентных ставок, то стоит снизить дюрацию портфеля, чтобы сократить потери от снижения цен.

Если у вас нет сформированного мнения о будущей динамике процентных ставок, формируйте портфель так, чтобы его дюрация была примерно равна сроку предполагаемого инвестирования.

Важный момент: дюрация в терминале QUIK учитывает дюрацию по облигациям с переменным купоном до даты ближайшей оферты put. Но оферта call в терминале не учитывается. Дюрацию до оферты call можно рассчитать самостоятельно по формуле, либо посмотреть на специализированных ресурсах типа cbonds.ru и rusbonds.ru.

Выпуклость

Для обычного частного инвестора объем приведенный выше информации вполне достаточен, чтобы управлять процентным риском небольшого портфеля, используя дюрацию. Но для более точных расчетов, важность которых возрастает с ростом суммы и сроков инвестиций, необходимо познакомиться еще с одним понятием.

Как было указано ранее, модифицированная дюрация дает только приблизительную оценку и подходит лишь для небольших изменений доходности. Все дело в том, что зависимость цены облигации от ее доходности не линейная, а представляет из себя кривую:

Таким образом, чем больше изменение процентной ставки, тем больше реальное изменение стоимости будет отклоняться от расчетного. Диапазон ставок, в котором погрешность можно считать несущественной, зависит от параметров конкретной облигации и объема средств, которые планируется в нее инвестировать.

Вторым важным моментом является несимметричность графика Цена/Доходность. При снижении процентной ставки на 1% цена вырастет больше, чем снизится при аналогичном росте ставки на 1%.

Для того чтобы снизить погрешность вычислений используют еще один параметр, характеризующий выпуклость кривой Цена/Доходность. Его так и называют выпуклость, или еще используется термин конвекция.

Математический смысл выпуклости выходит за рамки этой статьи, но для практического применения обычному частному инвестору он, в общем-то, ни к чему. Значение выпуклости можно найти на тех же специализированных ресурсах вроде rusbonds.ru или cbonds.ru. В расчеты выпуклость (Впкл) включается следующим образом:

Первое слагаемое этой формулы, которое вы уже видели ранее, называется процентное изменение цены, обусловленное дюрацией. Второе слагаемое, соответственно, процентное изменение цены, обусловленное выпуклостью.

Второе слагаемое корректирует рассчитанное по дюрации значение и вносит в него несимметричность. Положительная выпуклость, характерная для обыкновенных облигаций, корректирует результат в сторону роста цены и является позитивным моментом для инвестора.

Одновременное использование дюрации и выпуклости дает более корректное значение изменения доходности облигации в ответ на смещение процентных ставок.

При прочих равных большая выпуклость более выгодна для инвестора.

На графике хорошо видно, что при одинаковой дюрации более выпуклая облигация B оказывается выгоднее для инвестора при значительном изменении процентных ставок. При снижении ставок она быстрее растет в цене, а при их росте — медленнее теряет свою стоимость.

В случае если инвесторы на рынке ожидают высокой волатильности процентных ставок, участники рынка могут предпочитать среди бумаг с одинаковой дюрацией те, у которых более высокая выпуклость. Это будет отображаться в виде меньшей доходности таких облигаций.

И напротив, когда ожидается низкая волатильность ставок, инвесторам незачем жертвовать доходностью ради выпуклости и они переводят капитал в более доходные бумаги. Эту закономерность частный инвестор может использовать в качестве индикатора настроений на долговом рынке.

Выпуклость всего портфеля облигаций измеряется аналогично дюрации портфеля: выпуклость каждой бумаги умножается на её вес в портфеле и полученные значения складываются.

Особенности применения дюрации

Может возникнуть закономерный вопрос: почему бы вместо дюрации и выпуклости просто не использовать функцию Цена = f (доходность). Однако такие расчеты оказываются чересчур громоздкими даже при использовании вычислительной техники. Очень часто дюрация и выпуклость дают возможность получить хорошее приближение искомой величины с допустимым уровнем погрешности.

Приведенные показатели дюрации и выпуклости справедливы только для обыкновенных облигаций без встроенных опционов. Если изменение доходностей приводит к изменениям предполагаемых денежных потоков облигации, то меры дюрации и выпуклости применимы лишь в некоторых специфических случаях.

Понятие дюрации и оценка процентного риска долговых бумаг в целом не ограничивается приведенными в данном обзоре показателями. Однако для обычного частного инвестора этих понятий достаточно, чтобы разумно сформировать портфель облигаций с учетом процентного риска. В том случае если вы хотите еще глубже вникнуть в методики управления облигационным портфелем, рекомендуем ознакомиться со специализированной литературой, например, Фрэнк Фабоцци «Рынок облигаций. Анализ и стратегии».

БКС Брокер

пополни брокерский счёт без комиссии

- С карты любого банка

- Прямо на сайте

- Без комиссии

Последние новости

Рекомендованные новости

Нефть по $100

Жесткий год. Успешна ли стратегия Рэя Далио, когда рынки на подъеме

Акции Лукойла. Какие технические индикаторы работают лучше всего

Российская инфляция в 2019 оказалась минимальной за 2 года

Рынок США. Инвесторы накинулись на мясо

Данные по рынку труда оказались хуже ожиданий, но рынок это не тревожит

Количество клиентов на Московской бирже удвоилось

Последний день с дивидендами у 7 компаний

Адрес для вопросов и предложений по сайту: website4@bcs.ru

Copyright © 2008–2020. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Дюрация

Любой инвестор знает, что основной характеристикой ценной бумаги является ее инвестиционная привлекательность. Существует несколько финансовых показателей, отражающих степень риска по ценной бумаге от внешних факторов. Одной из таких величин является дюрация.

Понятие дюрация дословно происходит от английского «duration», что означает «продолжительность, длительность». В научной литературе понятие дюрация характеризуют как «средневзвешенный срок потока платежей от ценной бумаги».

Существуют несколько факторов, которые влияют на расчет дюрации. Одним из основных является процентная ставка (ставка дисконтирования).

Так, если инвестор имеет две облигации с одинаковым сроком погашения, но разным купоном – бескупонная и купоном, равным, допустим, 5 %, то дюрация купонной облигации будет ниже за счет дополнительных платежей, которые инвестор будет получать по графику до полной выплаты стоимости ценной бумаги.

Таким образом, дюрация чувствительна к изменениям процентной ставки (ставки дисконтирования), и имеет обратную зависимость – чем выше процент, тем ниже коэффициент дюрации и наоборот.

Дюрация облигации: расчет, формула

Величина дюрации может быть использована для характеристики многих инвестиционных инструментов, но чаще всего ее применяют для учета рисков при использовании ценных бумаг с установленным сроком обращения.

Наиболее распространенным использованием показателя дюрации является расчет дюрации облигации. Как уже было приведено выше, дюрация облигации идентична общему понятию дюрации, что представляет собой определенное количество лет, необходимое на погашение полной стоимости облигации.

Облигация является эмиссионной долговой ценной бумагой и ее рыночная стоимость может меняться в течение периода ее полного погашения.

Дюрация позволяет инвестору в полной мере оценить финансовую привлекательность облигаций на рынке ценных бумаг, учитывая сразу несколько важных показателей — срок, на который выдана облигация, ставку процента (купон), номинальную стоимость ценной бумаги. Вычисленный показатель дюрации облигации поможет инвесторам принять решение о размещении портфеля ценных бумаг с наибольшей прибылью.

Расчет дюрации ценной бумаги может быть произведен несколькими способами:

Дюрация Маколея

Фредерик Маколей вывел формулу вычисления дюрации еще в 30-х годах прошлого столетия, однако практическое использование в России ее началось только с 1993 г.

Формула выглядит следующим образом:

- где D – дюрация,

- n – количество платежей,

- t – время, необходимое для полного погашения,

- M – погашение номинальной стоимости ценной бумаги,

- С – денежный поток процентных доходов,

- i – ставка дисконтирования,

- p – рыночная стоимость ценной бумаги

К примеру, инвестор имеет две облигации номинальной стоимостью 5000 рублей каждая, при этом одна из них с нулевым купоном (бескупонная) и сроком погашения 3 года, другая с купоном, равным 5 %, который выплачивается ежегодно, сроком погашения также 3 года.

В первом случае дюрация будет равна сроку погашения облигации, а именно 3 года, так как денежный поток процентных доходов равен 0.

Во втором случае расчет можно произвести следующим образом:

Дюрация облигации с 5 % купоном составит 2,86 года.

Модифицированная дюрация

В случае если процентная ставка доходности меняется в каком-либо временном промежутке до момента полного погашения номинальной стоимости, то необходимо использовать для расчета формулу модифицированной дюрации:

- где Dm – модифицированная дюрация,

- Cm – доходность до погашения,

- n – количество выплат по купонам в год

Применяя предыдущий расчет, вычислим Dm= 2.86/((1+0.05/1))=2.86/1.05=2.72

Таким образом, при увеличении дохода по купону, дюрация снижается.

Однако, модифицированная дюрация применима лишь в том случае, если доходные денежные потоки с изменением процентной ставки не меняются, что в практическом применении чаще всего невозможно. Для расчета необходим более чувствительный инструмент к колебаниям ставки процента и, соответственно, доходности, каким и является эффективная дюрация.

Эффективная дюрация

При расчете эффективной дюрации облигации учитываются колебания процентных ставок как в сторону уменьшения, так и в сторону увеличения. Формула для расчета выглядит следующим образом:

- Где De – эффективная дюрация,

- Pi- — стоимость облигации при уменьшении процентной ставки,

- Pi+ — стоимость облигации при увеличении процентной ставки,

- Ро – начальная стоимость облигации,

- i+ — увеличенная начальная процентная ставка,

- i- — уменьшенная начальная процентная ставка.

Расчет эффективной дюрации применим с использование биноминального процентного дерева для исчисления стоимости облигации с учетом колебаний процентных ставок.

Взаимосвязь выпуклости и дюрации

Если инвестор графически представит получение доходности от облигаций, то получит не прямую линию, а выпуклую кривую, изгиб или «выпуклость» которой зависит от доходности ценной бумаги.

График выпуклости выглядит следующим образом:

Для инвестора значение «выпуклости» говорит о том, что чем больше выпуклость конкретной облигации, тем быстрее растет доходность, но и тем ниже становится стоимость облигации.

Дюрация портфеля

Выше были приведены расчеты дюрации для одной условной ценной бумаги, но, как известно, инвестор подбирает портфель ценных бумаг таким образом, что получить максимальную доходность.

Тогда каким образом будет выглядеть дюрация портфеля облигаций?

Прежде всего, дюрация портфеля также означает продолжительность, определённый временной промежуток, но указанный показатель является средневзвешенным коэффициентом всех дюраций облигаций в портфеле, где удельным весом является доля облигаций в портфеле. Формула для расчета выглядит так:

- Где Dp – дюрация портфеля облигаций,

- n – тип облигации в портфеле,

- Di – дюрация i-го типа облигации,

- Ki – доля i-го типа облигации в портфеле.

Например, в портфеле имеется 2 типа облигаций номинальной стоимостью 10 000 рублей каждая, но разной доходностью 5 % и 10 % в количестве 20% и 80% от общего числа облигаций соответственно с равным сроком полного погашения, равном 5 лет. Купон выплачивается ежегодно.

Расчеты сведены в таблицу:

Таким образом, дюрация портфеля отражает общий показатель и при изменении доходности или дюрации определенного типа облигаций, инвестору для увеличения общей доходности уместно провести реструктуризацию портфеля путем снижения удельного веса облигаций с высоким показателем дюрации.

Дюрация проекта

Основы расчета дюрации в настоящее время применяются не только для оценки процентных рисков портфеля ценных бумаг, но и для расчета длительности инвестиций в различных инвестиционных проектах. Дюрация проектов, в первую очередь, поможет инвестору сделать выбор между несколькими альтернативными инвестиционными проектами с одинаковым уровнем доходности. Коэффициент дюрации будет отражать тот временной промежуток, через который инвестиционный проект начнет приносить доход.

Формула расчета дюрации проекта идентична основной формуле, выведенной Ф. Маколей. Основными показателями для вычисления будут являться также стоимость доходов и периоды получения доходов.

Коэффициент дюрации является довольно универсальным финансовым показателем, с помощью которого можно характеризовать не только доходные ценные бумаги и инвестиции, но и произвести оценку краткосрочных и долгосрочных кредитных операций.

Часто методика вычисления дюрации кредитного портфеля применяется банками. В данном случае, экономический смысл показателя дюрации активов и обязательств состоит в оценке риска влияния процентных ставок на банковский сектор. Чем ближе показатели дюрации доходности инвестиционных и кредитных операций, тем устойчивее финансовое положение организации и меньше риск негативного влияния вследствие изменения ставок процента на рынке.

В заключении хотелось бы отметить, что величина дюрации для инвестора играет важную роль. С помощью точных и правильных расчетов можно составить стратегию наполнения инвестиционного портфеля ценных бумаг, оценить имеющиеся инвестиционные проекты и избежать рисков колебания процентных ставок с целью увеличения доходности.